Rynek stablecoinów, czyli kryptowalut, które mają odzwierciedlać wartość tradycyjnego pieniądza, jest wyceniany obecnie na ponad 150 miliardów dolarów. Każdego dnia realizowane są na nim transakcje o wartości przekraczającej 100 miliardów, a bez stablecoinów trudno obecnie wyobrazić sobie funkcjonowanie jakiejkolwiek platformy lub giełdy cyfrowych aktywów.

Jak pokazuje najnowsze badanie Binance Research, stablecoiny stają się również coraz chętniej wybieranym instrumentem do gromadzenia oszczędności, oferującym konkurencyjne - i wysokie w porównaniu do innych rozwiązań - stopy zwrotu.

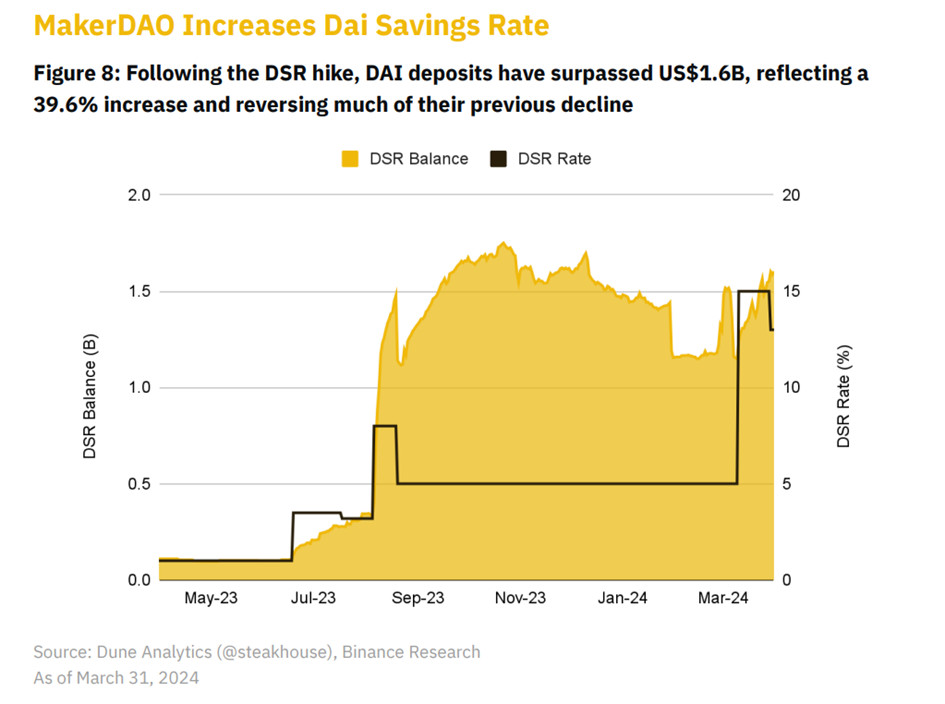

Depozyty w jednej sieci przekroczyły $1,6 miliarda, rosnąc o 40%

Najpopularniejszym i największym stablecoinem jest Tether (USDT), który odpowiada za zdecydowaną większość ruchu na rynku stablecoinów. Liczoną w miliardach dolarów kapitalizację posiada jednak jeszcze kilka innych projektów, w tym USDC oraz DAI. O tym trzecim zrobiło się szczególnie głośno na przestrzeni minionego miesiąca.

Wszystko dlatego, że w celu ochrony swojego ekosystemu w obliczu bardzo zmiennych warunków rynkowych, zdecydował się podnieść dotychczasową DAI Savings Rate (w skrócie DSR), czyli stopę odsetek wypłacanych posiadaczom stablecoinów z poziomu 5% do 15%. W efekcie depozyty w tej sieci urosły ostatnio aż o 40% i obecnie wynoszą już 1,6 miliardów USD.

Możliwości czerpania zysku ze stablecoinów rosną również w innych miejscach, co podkreślają stopy zwrotu z USDC osiągające nowe szczyty, a także 30% odsetek w skali roku dla posiadaczy relatywnie nowego stablecoina USDe od Etheny.

Stablecoiny stają się coraz ciekawszą alternatywą dla oszczędzania w kryptowalutach, gdyż potrafią oferować takie same stopy zwrotu co inne tokeny, przy znacznym ograniczeniu ryzyka – wyjaśnia Katarzyna Wabik, Country Manager Binance w Polsce.

Jak jednak przyznaje, chociaż stablecoin ma być bezpieczną przystanią zmiennego rynku kryptowalutowego, to sam w sobie nie jest pozbawiony ryzyka. Wystarczy cofnąć się do końca 2022 roku i upadku jednego z największych w swoim czasie algorytmicznych stablecoinów TerraUSD (UST).

W stablecoiny z całą pewnością warto inwestować, szczególnie, że stopy zwrotu stają się coraz bardziej atrakcyjniejsze, co z resztą pokazuje nasz najnowszy raport. Oszczędzający powinni jednak pamiętać, że każda, nawet z pozoru najbezpieczniejsza inwestycja, zawsze niesie ze sobą ryzyko – dodaje Katarzyna Wabik.

Jak można oszczędzać w stablecoinach?

Jeszcze do niedawna stablecoiny kojarzyły się jedynie z zamiennikami realnych dolarów (lub innych walut) na platformach kryptowalutowych lub ewentualnie formą „ucieczki” do bardziej stabilnych instrumentów w czasie dużej zmienności rynku cyfrowych aktywów.

Obecnie zaczynają pełnić jednak rolę ważnego instrumentu oszczędnościowego, oferując inwestorom zadowalające roczne stopy zwrotu z tak zwanego stakingu.

Staking to proces, w którym „blokuje się” posiadane przez siebie kryptowaluty w danej sieci, aby wesprzeć jej działanie oraz bezpieczeństwo. W zamian sieć dzieli się częścią swoich zysków w postaci stałych lub zmiennych odsetek, określanych często jako APY (od angielskiego Annual Percentage Yield).

Przykładowo, w ramach platformy Binance możesz skorzystać z narzędzia „Simple Earn”, gdzie możliwe jest generowanie oszczędności w Tetherach przy stopie zwrotu wynoszącej ponad 3%. Natomiast w przypadku stablecoinów, takich jak USDC oraz DAI, szacunkowe APY na Binance sięgają powyżej 5%.

Szukając wyższych odsetek można skorzystać ze stakingu w protokołach zdecentralizowanych finansów (DeFi), który cieszy się ogromną popularnością wśród bardziej doświadczonych inwestorów oraz traderów.

-

Wyższe stopy zwrotu, sięgające kilkunastu lub czasami nawet kilkudziesięciu procent w zależności od stablecoina, to jednak większe ryzyko.

-

Na przykład staking USDC w ramach protokołu Uniswap V3 oferuje APR na poziomie 20%, dla USDT wynosi ono 10%, a dla DAI 18%.

Jak widać możliwości generowania zdecydowanie bezpieczniejszego zarobku niż na samych kryptowalutach są spore.

Dlaczego jednak odsetki są często o wiele wyższe niż w innych, bardziej tradycyjnych produktach tego typu?

Powodem jest sama forma biznesu kryptowalutowego: na tym rynku użytkownicy pożyczają między sobą środki zgadzając się na o wiele wyższe stopy procentowe niż na rynkach finansowych. Wyższe oprocentowanie pożyczek pozwala utrzymywać wyższe oprocentowanie kryptowalutowych „rachunków oszczędnościowych”.

Początkujący powinni jednak zacząć od bezpieczniejszych instrumentów z mniejszym APY, a wraz ze zdobywaniem doświadczenia przechodzić na alternatywne rozwiązania w ekosystemie DeFi.

Promocje dot. stablecoina USDC na Binance

Wszyscy zainteresowani inwestycjami w stablecoiny mogą teraz skorzystać z dwóch promocji dot. USDC, która zostały niedawno wprowadzone na Binance.

-

Pierwsza z nich dotyczy obniżonych opłat transakcyjnych dla handlu spot oraz margin dla wszystkich par z USDC.

-

Z kolei druga promocja to turniej handlowy, w której użytkownicy Binance mogą wymieniać wybrane tokeny denominowane w USDC. Pula nagród w nim sięga 10 tys. USDC.

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.