Pozyskując finansowanie, należy oddać jak najmniej procent udziałów inwestorom – takie przekonanie panuje powszechnie wśród startupów. Tylko doświadczeni zdają sobie sprawę, że zbyt wysoka wycena może stać się brzemieniem, które odstraszy potencjalne fundusze, odcinając tym samym dostęp do kapitału.

Wycena wartości startupu jest ważna. Jest to jedna z kluczowych zmiennych, która determinuje zainteresowanie inwestorów. Wykładniczy wzrost stanowi atrakcyjny wabik dla kolejnych funduszy, które z czasem będą chciały spieniężyć swoje udziały. Mediana rundy seed w Europie plasuje się w okolicach 1 mln dolarów. Pre-seed w Polsce to najczęściej 1-2 mln złotych. Founder zbierając pierwszą rundę, musi podjąć się ambitnego zadania i odpowiedzieć na pytanie, ile % spółki chciałby oddać inwestorom.

To wczesny etap, więc prognozy nie mają sensu, koncepcję ciężko oszacować, a spółek porównywalnych brak. Wycen nie zleca się ekspertom, bo znając arbitralność tego sektora, mało kto bierze sobie do serca ich wyniki. Pozostaje zatem własna intuicja, skierowanie pytania do jednego z autorytetów lub mix jednego i drugiego. W efekcie rodzi się inicjalna wartość, która później – w procesie inwestycyjnym – zamienia się w przeciąganie liny z inwestorami.

Każdy chce ugrać jak najlepsze warunki dla siebie, więc zaczyna się walka na argumenty i przerzucanie się faktami. Rynek pokazuje jednak pewną prawidłowość, co – choć nieco wcześnie na to – powinno być potraktowane jako pointa tego artykułu. Otóż wycena, w zdecydowanej większości spółek, powinna mieścić się w normach rynkowych, a odchylenia – niezależnie od tego, w którą stroną – powodują problemy. Co to oznacza w praktyce?

Ani zbyt nisko, ani za wysoko

Nad zbyt niską wyceną raczej nie ma sensu się rozwodzić, ponieważ intuicyjnie każdy czuje, że jeśli inwestorzy obejmą zbyt duży pakiet udziałowy – nie starczy miejsca dla kolejnych. Powstaje tzw. broken cap table, czyli nieinwestowalny parytet udziałów.

Panuje przekonanie, że do rundy A – powinno się utrzymywać pakiet kontrolny, czyli +51%. Wciąż wśród debiutantów panuje też strach nad utratą realnego wpływu na spółkę, choć mało który VC ma takie ambicje. Co ciekawe, bardzo często założyciele sumują udziały inwestorów, np. pierwsza runda 15% + druga runda 10%, oznacza, że oddają łącznie 25%.

Managerowie będąc pierwszy raz w roli CEO, nie wiedzą, że jest to emisja nowych udziałów, która rozwadnia dotychczasowych, w związku czym cap table – zmienia się. Niska wycena przy rundzie powoduje też, że kolejna raczej nie będzie spektakularna, ponieważ już to odstraszy szereg funduszy. W efekcie górny, psychologiczny próg udziałów dość łatwo wyznaczyć.

Paradoksalnie równie duży problem powoduje zbyt wysoka wycena, ponieważ bez względu na to, że jest to odchylenie od normy w stronę przeciwną, efekt jest ten sam – utrudniony dostęp do kapitału. Wielokrotnie spotykałem się z sytuacjami, w których to spółki zbyt entuzjastycznie oszacowały swoją wartość, przez co nikt nie zaproponował im term sheeta. Wyceny rzędu 50 milionów na etapie pre-seed, są dla większości polskich VC po prostu nieakceptowalne.

Founderzy często mówią w takich sytuacjach, że najwyraźniej Polska to nie rynek dla nich i zaczynają pogoń za inwestorami zagranicznymi. Z ciekawości zdarzało mi się obserwować poczynania takich spółek – naprawdę moim zdaniem z ogromnym potencjałem, jednak ze zbyt wyśrubowanymi oczekiwaniami. Prawie w każdym przypadku niestety nie udawało się zbierać finansowania na „bardziej rozwiniętych rynkach”, bo fakt, że nikt z Polski nie zdecydował się dać kapitału nie jest najlepszą zachętą do inwestycji.

Dotkliwe konsekwencje

Warto pamiętać, że fundusze Venture Capital choć z natury są wehikułami podwyższonego ryzyka też mają pewien profil ryzyka tzw. stopień awersji, którego się trzymają i nawet ciekawa inwestycja, która nie mieści się w kryteriach po prostu nie otrzyma wsparcia kapitałowego. Jeśli jest ono zbyt duże, tym samym szansa na zwrot jest mała, więc rozmowa się kończy.

Sytuację często pogarszają aniołowie biznesu, którzy nie mają zazwyczaj tak szerokiego przeglądu rynku jak VC. Często zatem dają się przekonać do „niezwykłej okazji”, zostają oczarowani przez founderów wizją kolejnego Facebooka i akceptują wyceny, które krytycznie odrzuciły fundusze VC. Brak wystarczającej liczby porównywalnych spółek zakrzywia w pewien sposób percepcję, więc jest to zrozumiałe. Jeśli angel wypali, próbuje się też crowdfundingu, odwróconych przejęć, dotacji – po prostu alternatywnych źródeł pozyskania środków w stosunku do VC.

Nad tym etapie zbyt wysoka wycena:

a) Odstrasza wiele perspektywicznych funduszy, przez co zmniejsza szansę na kapitał i wartościowych partnerów,

b) Wydłuża znacząco proces inwestycyjny, tym samym spowalnia rozwój spółki,

c) Zmusza do zbaczania z tradycyjnej ścieżki rozwoju przy wsparciu VC, pchając w stronę alternatywach źródeł kapitału.

Powyższe w efekcie może doprowadzić do tego, że spółka w ogóle nie pozyska finansowania i zbankrutuje, straci szansę na pracę z najlepszymi czy zaburzy swoją dynamikę rozwoju. Z czasem jest jednak trudniej, ponieważ zakładając nawet, że udało się znaleźć inwestora, który wszedł w spółkę z wyśrubowaną wyceną jeszcze na etapie koncepcji trzeba zastanowić się jakie będzie miało to implikacje związane z kolejną rundą, która co do zasady powinna się odbyć przy min. 2-4x większej wycenie.

Jeśli spółka znalazła finansowanie na etapie pre-seed na 50 mln pln, to co musi się zadziać w te 12 miesięcy, by kolejni inwestorzy weszli przy rundzie 100 czy 200 milionów? Jeśli startup nie będzie naprawdę niezwykle wyjątkowy, znów wróci do punktów a-c powyżej, przy czym będzie to jeszcze trudniejsze. Co się jednak stanie, gdy wyśrubowane KPI nie zostaną osiągnięte? Pierwszym krokiem będzie przedłużenie rundy lub tzw. runda pomostowa, czyli szukanie kapitału na wydłużenie czasu życia spółki i próbie osiągnięcia kamieni milowych. Jeśli jednak i to się nie uda zostaje tzw. down round, czyli runda która odbywa się przy niższej wycenie niż poprzednia, co dla bardzo wielu VC oznacza skreślenie spółki na zawsze.

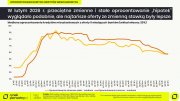

Istotne jest to, że spółka zaczynająca od normatywnego pułapu może w relatywnie krótkim czasie osiągnąć sporą wycenę, jeśli dobrze dobierze KPI i będzie je dowozić. Przykład:

Wyceny: Runda pre-seed 8 mln, seed 24 mln, late seed 40 mln, seria A 70 mln.

Niższą wycenę przy rundzie można spokojnie „odrobić” przy kolejnym finansowaniu, bo clou to parametry i odpowiednia dynamika. Chciwość w przypadku wycen spółek jest niekorzystna – niezależnie od tego czy świadoma czy nie i niezależnie od tego czy kieruje się nią start-up, angel czy fundusz venture capital. Warto o tym pomyśleć przy kolejnej rundzie.

Szymon Janiak

Managing Partner, Co-founder, Czysta3.vc

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.