Dla posiadaczy złotowych kredytów mieszkaniowych zapowiadane przez rząd darmowe wakacje kredytowe oznaczają, że zapłacą oni za ratę mniej niż średnio w ciągu ostatnich kilku lat. To co cieszy zadłużonych, może być jednak kolejnym ciosem dla osób, które o kredycie dopiero myślą.

Podwyżki stóp procentowych powodują, że coraz więcej osób może mieć problem ze spłatą kredytów mieszkaniowych. Z pomocną dłonią w formie pakietu dla kredytobiorców przychodzi rząd. Jednym z rozwiązań są darmowe wakacje kredytowe.

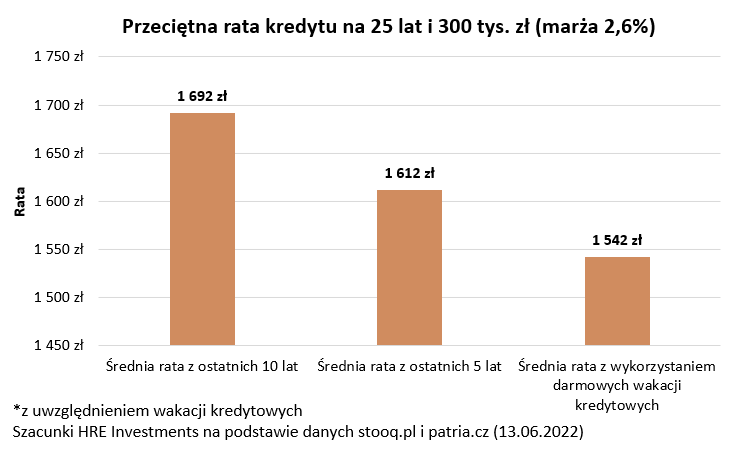

W skrócie ma to działać tak, że osoby posiadające złotowy kredyt zaciągnięty, aby realizować własne cele mieszkaniowe, będą mogły do końca 2023 roku odłożyć w czasie spłatę 8 rat. W praktyce oznacza to, że w trakcie darmowych wakacji kredytowych średniomiesięczna rata długu będzie niższa niż przeciętna jej wartość z ostatnich 5 czy 10 lat. Przeciętny posiadacz 25-letniego, złotowego kredytu mieszkaniowego z marżą 2,6% zaciągniętego na kwotę 300 tys. złotych przez ostatnią dekadę płacił bowiem ratę na poziomie niemal 1,7 tys. złotych. W ciągu ostatnich 5 lat było to 1,6 tys. zł. Gdyby bazując na dostępnych dziś prognozach wybiec w przyszłość i założyć, że skorzystamy z zapowiadanej przez rząd możliwości odroczenia płatności 8 rat to nasza przeciętna rata do końca 2023 roku wynieść może trochę ponad 1,5 tys. złotych.

Czarne chmury nad nowymi kredytobiorcami

To co cieszy jednych, dla innych może być zmartwieniem. Innymi są w tej sytuacji banki, dla których darmowe wakacje kredytowe oznaczają koszt na poziomie co najmniej kilkunastu, a może nawet ponad 20 mld złotych.

O ile mało kto współczuje bankom, to pewne jest, że przynajmniej część tych kosztów banki będą chciały przerzucić na klientów. I nie chodzi tu tylko o mniej atrakcyjne oprocentowanie depozytów czy wyższe opłaty za usługi bankowe, ale też potencjalnie wyższe oprocentowanie kredytów. Jeśli ziści się ten scenariusz, to będzie to kolejny cios (po podwyżkach stóp procentowych i zalecenia UKNF) w osoby chcące zaciągnąć kredyt mieszkaniowy. Jeśli w górę pójdą marże kredytowe, to o nowe hipoteki będzie jeszcze trudniej niż dziś.

Marże kredytów ostatnio wyraźnie spadły

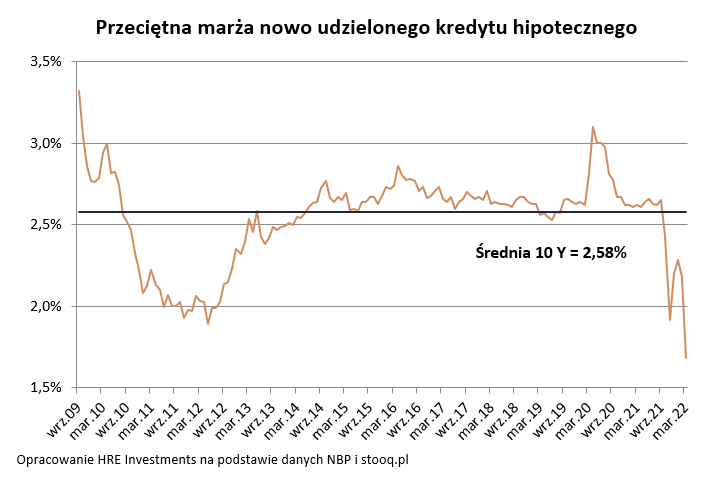

Warto przypomnieć, że przy okazji rosnących stóp procentowych normą jest to, że banki obniżają marże by zachęcić klientów do skorzystania z ofert kredytowych. Tak więc cykl podwyżek to często niezły moment na zaciągnięcie kredytu z korzystniejszą marżą. Jest to o tyle ważne, że marża to stały element oprocentowania kredytu i zostaje z nami na cały czas kredytowania.

Nie jest więc zaskoczeniem, że od kilku miesięcy banki obniżały marże konkurując w ten sposób o kurczące się grono nowych klientów. Doszło nawet do tego, że w marcu br. przeciętna marża nowoudzielanych kredytów wynosiła zaledwie 1,68%. Dla porównania średnia marża z ostatnich 10 lat to 2,58%. Jeśli jednak na banki zostaną nałożone wielomiliardowe koszty, to istnieje bardzo poważne ryzyko, że marże kredytowe pójdą w górę.

Spadek zdolności kredytowej powoli wyhamowuje

I choć marże kredytowe są dziś dość atrakcyjne, to nikłe to pocieszenie czy zachęta jeśli o kredyt jest po prostu trudno. Gwałtowny wzrost stóp procentowych spowodował, że łączne oprocentowanie „hipotek” (marża plus WIBOR) wzrosło w ostatnich kwartałach mniej więcej trzykrotnie. Gdy kredyty są droższe, to przy określonych zarobkach, możemy pożyczyć wyraźnie mniej.

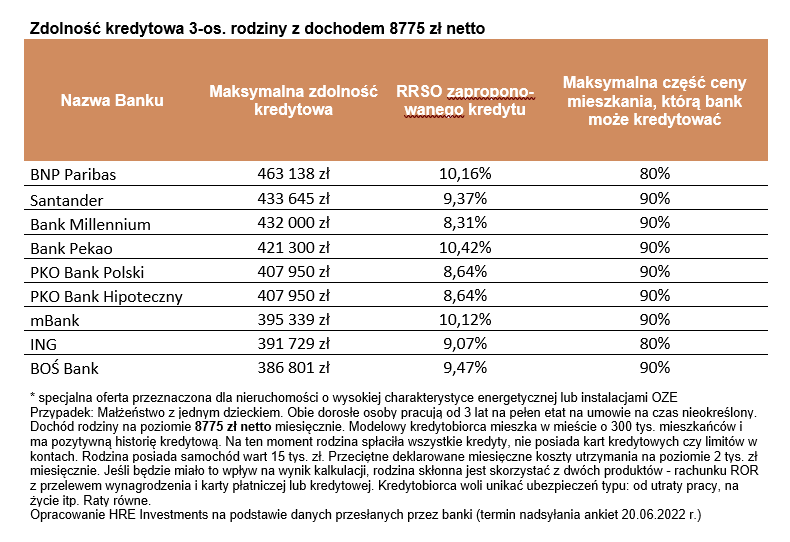

Przykład? Jeszcze przed cyklem podwyżek stóp procentowych trzyosobowa rodzina dysponująca dochodem w wysokości dwóch średnich krajowych mogła pożyczyć od banku kwotę 700 tys. złotych na zakup mieszkania. Obecnie ta sama rodzina może liczyć na około 408 tys. złotych.

W ciągu ostatnich miesięcy zdolność kredytowa spadała bardzo dynamicznie z miesiąca na miesiąc. Najwyższy spadek odnotowaliśmy w kwietniu, w którym przykładowa rodzina mogła pożyczyć 23% mniej niż miesiąc wcześniej. W czerwcu bieżącego roku, choć przeciętna zdolność kredytowa znowu spadła, to chociaż namiastką pocieszenia może być fakt, że w porównaniu do maja kwota ta została zredukowana już tylko o 2%.

Jeśli przyjrzymy się ofertom poszczególnych banków to okazuje się, że nasza przykładowa rodzina dysponująca dwiema średnimi krajowymi najwięcej (463 tys. zł) może pożyczyć obecnie w banku BNP Paribas – tak wynika z ankiety przeprowadzonej przez HRE Investments w czerwcu 2022 roku. Najskromniejszą propozycję nasza przykładowa rodzina otrzymałaby w bankach ING, BOŚ Bank oraz mBank. W tych instytucjach mogliby oni maksymalnie pożyczyć mniej niż 400 tys. złotych.

Oskar Sękowski, analityk HRE Investments

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.