Pierwszy tydzień lipca przyniósł w końcu dobre informacje dla posiadaczy złotowych kredytów mieszkaniowych. Ustawa o wakacjach kredytowych czeka już tylko na podpis głowy państwa, RPP zaskoczyła dość skromną podwyżką stóp procentowych, a WIBOR spadł.

Wszystko wskazuje na to, że darmowe wakacje kredytowe dla posiadaczy złotowych kredytów mieszkaniowych staną się w Polsce faktem. Czekamy już tylko na podpis Prezydenta. To, że pojawi się on pod stosowną ustawą w terminie jest niemal pewne. Powód? Ustawa wprowadzająca darmowe wakacje kredytowe wprowadza też cały szereg innych regulacji – np. przedłuża działanie tarczy antyinflacyjnej. Nadmierne zwlekanie z podpisem i publikacją ustawy lub odesłanie jej do Trybunału Konstytucyjnego mogłoby więc wprowadzić spory chaos.

Nie zapłacimy prawie połowy rat?

Ci z nas, którzy w rodzimej walucie pożyczyli pieniądze na zakup lub budowę nieruchomości, w której mieszkają mogą więc z większym optymizmem patrzeć w przyszłość. Niemal pewne jest już bowiem, że do końca 2023 roku będziemy mogli poinformować bank, że 8 rat (z 17 przypadających na ten okres) nie chcemy płacić dziś i mają być one zupełnie bezpłatnie przeniesione na koniec okresu kredytowania. Pieniędzy nie będziemy więc musieli wydawać dziś, ale za kilka, kilkanaście czy nawet ponad 20 lat. Wtedy będziemy więc musieli oddawać pieniądze o zupełnie innej wartości niż dziś.

Wakacje kredytowe mogą pomóc nadpłacić kredyt

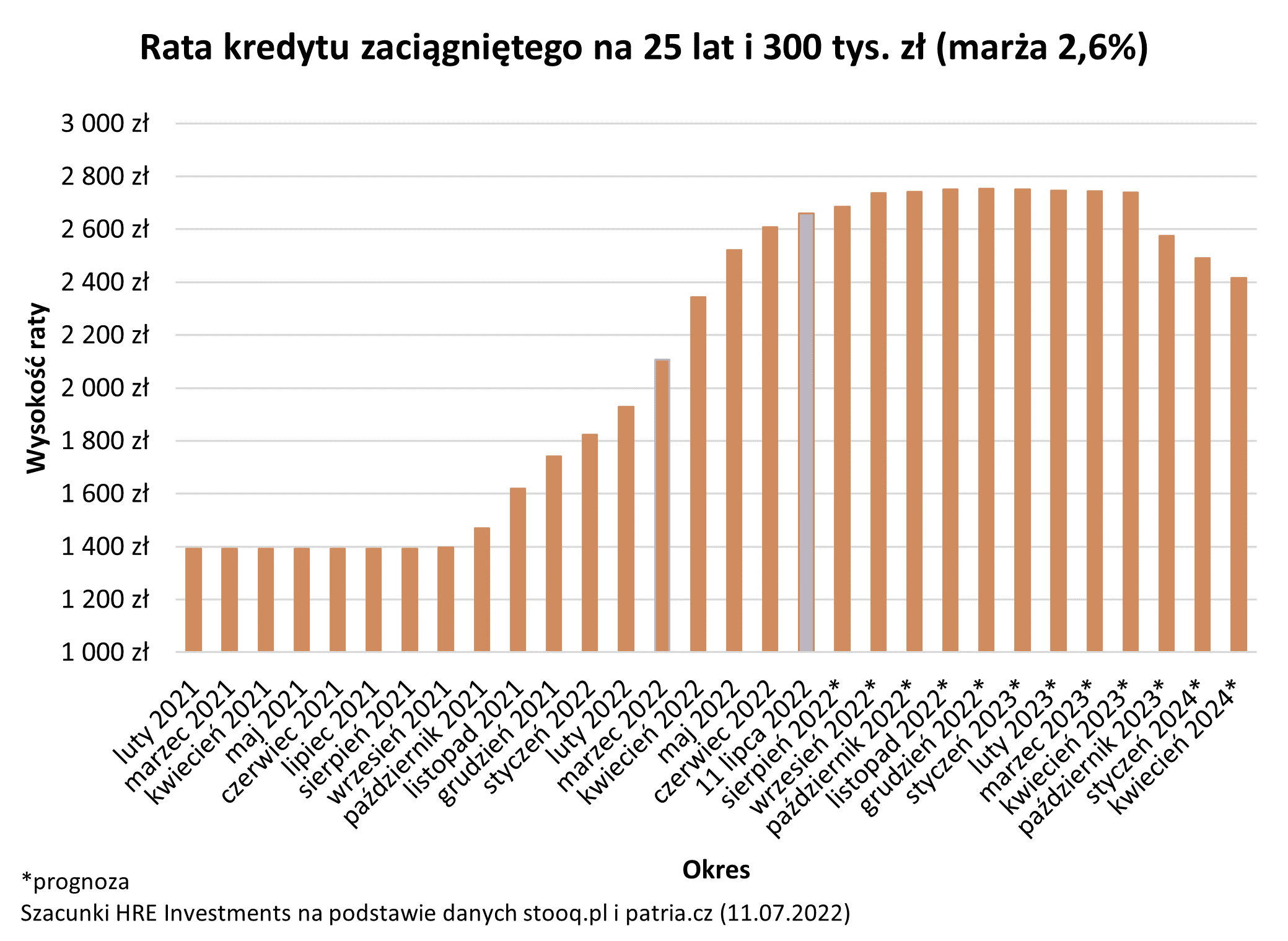

Dla części rodaków jest to rozwiązanie, które uchroni domowy budżet przed problemami, podczas gdy dla innych jest to okazja do zbudowania dodatkowych oszczędności lub nadpłaty kredytu. Jaki efekt dać może to ostatnie rozwiązanie? Załóżmy, że zaciągnęliśmy kredyt mieszkaniowy tuż przed epidemią, czyli na początku 2020 roku. Wtedy zadłużając się na 300 tys. złotych i 25 lat mieliśmy ratę kredytu na poziomie około 1540 złotych miesięcznie. Dziś jest to prawie 2440 złotych miesięcznie. W sumie więc korzystając z darmowych wakacji kredytowych przez 8 miesięcy moglibyśmy odroczyć konieczność zapłaty rat w łącznej wysokości około 19,5 tys. zł. Dla uproszczenia zakładamy, że w międzyczasie nie zmienią się warunki rynkowe. Co by się stało, gdybyśmy w styczniu 2024 roku przeznaczyli zaoszczędzoną kwotę na nadpłatę kredytu? Miesięczna rata przykładowego długu spadłaby o około 170 złotych.

Wakacje rykoszetem uderzą po kieszeni wszystkich

Jest to rozwiązanie bardzo korzystne z punktu widzenia kredytobiorców, które jednak będzie kosztowało banki wiele miliardów złotych. Te preferencje dla zadłużonych w ramach złotowych kredytów mieszkaniowych rykoszetem uderzą więc w wiele osób korzystających z usług bankowych. Należy spodziewać się po prostu, że chociaż część nałożonych na banki kosztów zostanie przerzuconych na klientów. To może oznaczać gorsze warunki na lokatach (lub przynajmniej mniejszą skłonność do dalszego podnoszenia oprocentowania depozytów), wyższe opłaty za usługi bankowe (np. przelewy, wyciągi, sporządzanie aneksów, prowadzenie kont itd.) czy wyższe oprocentowanie kredytów.

Masz dom z basenem? Czytaj także: Dlaczego warto postawić na sprawdzoną chemię basenową?

Banki ponadto próbują straszyć, że skorzystanie z ustawowych wakacji kredytowych może spowodować, że w przyszłości trudniej będzie nam o kredyt lub pożyczkę. Do tej pory w kontekście poprzednich wakacji kredytowych („covidowych”) ewentualne problemy zostały przezwyciężone pod naporem publicznej krytyki. Do tego BIK oficjalnie stwierdziło, że korzystanie z wakacji kredytowych nie będzie miało wpływu na punktową ocenę wiarygodności. Banki mogą więc straszyć, że „obrażą” się na tych, którzy skorzystają z wakacji, ale to i tak niewiele zmieni. Po pierwsze dziś wiele osób tych wakacji potrzebuje, aby poradzić sobie ze spłatą. Dlaczego więc skoro potrzebują tego rozwiązania mielibyśmy z niego nie skorzystać? Oczywiście jest też spora część kredytobiorców, którzy bez tej pomocnej dłoni poradziliby sobie ze spłatą. To głównie tych klientów banki chcą zniechęcić do korzystania z darmowych wakacji kredytowych. Mało prawdopodobne wydaje się jednak, że to się uda. Warto mieć przy tym świadomość, że w przyszłości – przy lepszej koniunkturze – banki będą chciały udzielać nowych kredytów i nawet jeśli znajdzie się taki, który nieprzychylnym okiem będzie patrzył na osoby korzystające z wakacji kredytowych, to konkurencja najpewniej nie prześpi tej okazji do zdobycia większego udziału w rynku.

Kres podwyżek stóp procentowych?

Uchwalenie ustawy o darmowych wakacjach kredytowych przez obie izby parlamentu to tylko część dobrych informacji, które przyniósł nam początek lipca. Umiarkowanie pozytywnymi doniesieniami zakończyło się też lipcowe posiedzenie Rady Polityki Pieniężnej. Ta zdecydowała o podwyżce stóp procentowych o 50 punktów bazowych. Ruch ten był więc skromniejszy niż oczekiwania większości ekonomistów (75 punktów). Co więcej, podczas konferencji prasowej, prof. Adam Glapiński sugerował, że aktualna podwyżka może nawet być ostatnią w bieżącym cyklu. Dalsze ruchy RPP zależą oczywiście od tego co będzie się działo w gospodarce, a w szczególności od tego jak zachowywać się będzie inflacja.

WIBOR spadł

Na łagodniejszy ton prezesa NBP i wolniejsze niż spodziewane podwyżki stóp procentowych zareagował rynek. W piątek (8 lipca) stawka WIBOR 3M spadła do poziomu 7,08% z 7,14% jeszcze dzień wcześniej. W przypadku WIBORu 6-miesięcznego był to spadek odpowiednio do 7,38% z 7,43%. Choć jest to zmiana niewielka, to z punktu widzenia posiadaczy złotowych kredytów mieszkaniowych bez wątpienia pozytywna. WIBOR jest dziś bowiem kluczowym składnikiem oprocentowania większości kredytów mieszkaniowych.

Ponadto warto pamiętać, że od miesięcy WIBOR wyprzedzał decyzje podejmowane przez RPP. W normalnych warunkach WIBOR 3M notowany jest na poziomie o 0,25 pkt proc. wyższym niż podstawowa stopa procentowa. Nawet dziś dysproporcja ta wynosi ponad dwa razy więcej. To znaczy, że rynek dyskontuje już co najmniej część pojedynczej podwyżki stóp procentowych. Nie ma jednak pewności czy do niej, a tym bardziej kolejnych podwyżek stóp, faktycznie dojdzie. Wszystko zależy od wcześniej wspomnianej inflacji.

Bardzo wyraźna reakcja kontraktów terminowych

Ostatnie sygnały płynące z NBP miały też bardzo wyraźny wpływ na kontrakty terminowe na stopę procentową, które są emanacją oczekiwań dotyczących tego co dziać się będzie w Polsce ze stopami procentowymi. Jeszcze w czwartek (7 lipca) sugerowały one, że podstawowa stopa procentowa może w bieżącym roku dojść do poziomu lub nawet przekroczyć poziom 8%. W poniedziałek 11 lipca przed południem oczekiwania te spadły w okolice 7%. To sugeruje, że we wrześniu RPP może jeszcze raz podnieść stopy procentowe, ale już w październiku podobna decyzja wcale nie jest pewna.

Do tego wspomniane kontrakty terminowe na stopę procentową (FRA) sugerują, że już w 2023 roku dojdzie do pierwszych obniżek stóp procentowych. Taki przynajmniej scenariusz sugerują najnowsze notowania rynkowe. Te potrafią być jednak zmienne. Dlatego roztropnie zarządzając domowym budżetem warto zawsze przygotowywać się na gorsze scenariusze – szczególnie dlatego, że nie wiadomo jaką ścieżką podąży inflacja.

Jest to o tyle ważne, że to właśnie od tego czy inflacja będzie przyspieszała, czy nie profesor Adam Glapiński na konferencji prasowej po posiedzeniu RPP uzależniał prawdopodobne przyszłe decyzje tego gremium. Chodzi o to, że z dużą dozą prawdopodobieństwa jeśli inflacją rosnąć nie będzie, albo w wakacje się ustabilizuje, to będziemy świadkami kresu podwyżek. Podobno taki właśnie scenariusz sugeruje najnowsza projekcja inflacji i PKB przygotowana przez analityków NBP (szczegóły poznamy 12 lipca).

Jeśli jednak inflacją pójdzie w górę, to niestety lipcowa decyzja o podwyżce stóp procentowych ostatnią nie będzie i we wrześniu możliwa jest kolejna taka decyzja (w sierpniu RPP nie ma tzw. posiedzenia decyzyjnego ze względu na przerwę urlopową). Teraz posiadacze złotowych kredytów hipotecznych powinni więc trzymać kciuki za to, aby w okresie wakacyjnym ceny w sklepach, na stacjach benzynowych i punktach usługowych nie rosły zbyt szybko.

Bartosz Turek, główny analityk HRE Investments

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.