O niemal 25% zwiększona została oferta publiczna Facebooka w związku z dużym zainteresowaniem inwestorów - poinformowała agencja Reuters. To największa tego typu operacja firmy z Doliny Krzemowej od czasu IPO koncernu Google w 2004 roku.

Facebook poinformował w środę, że udostępni w swojej ofercie publicznej dodatkowe 84 miliony akcji, a zatem łącznie w ręce inwestorów trafić ich może nawet 421 milionów. Cenę pojedynczego waloru społecznościowego giganta możemy poznać już w czwartek (zob. Reuters, Facebook boosts IPO size by 25 percent, could top $16 billion).

Czytaj także: Facebook to przemijająca moda?

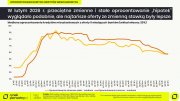

W związku z dużym zainteresowaniem akcjami spółki we wtorek podniesiono widełki cenowe jednej akcji z 28-35 dolarów do 34-38 dolarów. Biorąc tego typu dane pod uwagę, debiut Facebooka będzie trzecim co do wielkości w historii Stanów Zjednoczonych, za spółkami Visa oraz General Motors.

Wśród udziałowców społecznościowego giganta, którym udało się zainwestować w witrynę we wczesnym stadium jej rozwoju, znaleźć można m.in. współtwórcę firmy PayPal czy Jamesa Breyera, którzy zamierzają sprzedać część swoich akcji podczas debiutu. Trzymanie walorów społecznościowego giganta "tak długo jak tylko się da" zapowiedział za to Steve Wozniak, współtwórca firmy Apple.

Warto przypomnieć, że giełdowemu debiutowi Facebooka towarzyszy wiele kontrowersji. Na początku tygodnia wycofanie przekraczającego 10 milionów dolarów budżetu z witryny zapowiedział koncern General Motors. Zdaniem niezidentyfikowanych osób, cytowanych przez Wall Street Journal, reklamy w witrynie "miały niewielki wpływ na użytkowników" (zob. WSJ, GM to Stop Advertising on Facebook).

Czytaj także: Timeline zwiększa zaangażowanie użytkowników

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

|

|

|

|

|

|

|

|

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.