Nawet niewielki, za to regularnie spłacany kredyt podnosi Twoją ocenę w BIK. Jeśli spóźnisz się ze spłatą, odczekaj kilka miesięcy, zanim złożysz wniosek o kredyt hipoteczny. Duża aktywność kredytowa w krótkim czasie szkodzi, chyba że wnioski dotyczą kredytu na zakup mieszkania. To generalne zasady, ale w szczegółach banki bardzo różnią się zakresem wykorzystania publicznie dostępnych informacji o kredytobiorcach do określenia ich zdolności kredytowej - wynika z analizy Home Broker.

Rekomendacja T zawiera zalecenie, by banki weryfikowały poziom zadłużenia klientów detalicznych i historię spłat nie tylko we własnych, ale także w zewnętrznych bazach danych. Podstawowym źródłem takich informacji jest dla nich baza Biura Informacji Kredytowej, czyli międzybankowa baza z informacjami o tym, jak klienci banków wywiązują się ze spłaty zaciągniętych zobowiązań. Znajdują się w niej informacje o wszystkich nadal spłacanych kredytach i informacje o kredytach już zamkniętych, których spłata przebiegała z poważnymi problemami (takie dane mogą być przechowywane przez pięć lat po wygaśnięciu umowy). Dane na temat zobowiązań, które były obsługiwane prawidłowo i zostały już spłacone, mogą być przechowywane pod warunkiem, że kredytobiorca wyrazi na to zgodę. Dodatkowo Biuro gromadzi informacje o zapytaniach na temat klientów składanych przez banki.

Lista zobowiązań lub gotowa ocena

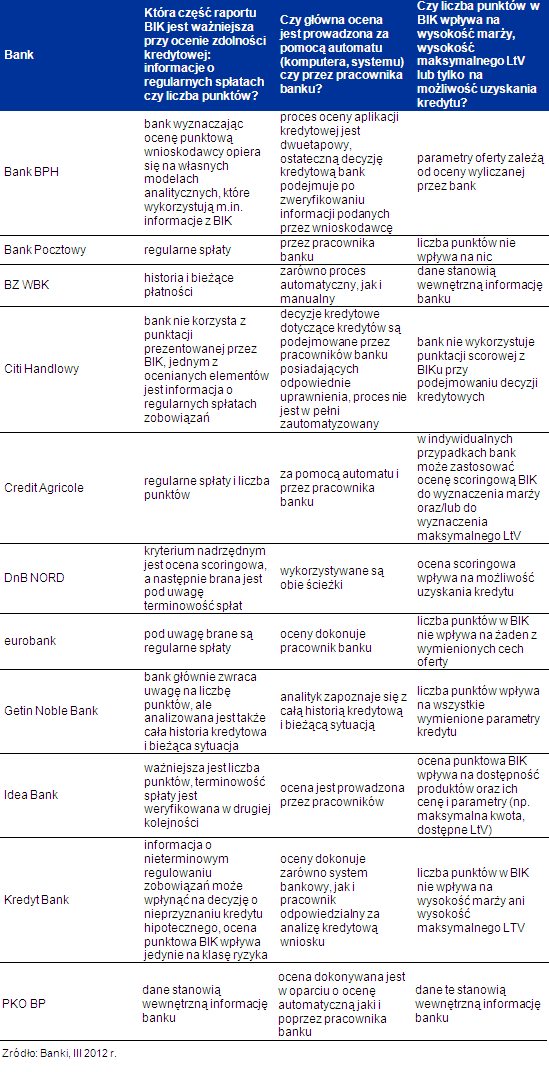

Z danych BIK banki mogą korzystać na dwa zasadnicze sposoby: albo pobrać informacje o wszystkich zobowiązaniach klienta wnioskującego o kredyt i na tej podstawie samodzielnie oceniać jego wiarygodność, albo oprzeć się na wyliczanej przez BIK syntetycznej, punktowej ocenie wiarygodności kredytowej danej osoby (BIKSco CreditRisk). Zazwyczaj banki sięgają po oba rodzaje danych, a scoring jest tylko jednym z kryteriów decydujących o przyznaniu lub odmowie kredytu. I tak DnB Nord, Getin Noble Bank i Idea Bank przyznają, że ocena punktowa jest dla nich ważniejszym kryterium niż dostarczone przez BIK informacje o opóźnieniach w spłacie konkretnych zobowiązań. Więcej jest jednak banków, które patrzą przede wszystkim na terminowość regulowania rat. Taką strategię przyjęły m.in. Bank Pocztowy, Eurobank, Kredyt Bank, Bank BPH i Citi Handlowy. Te dwie ostatnie instytucje w ogóle nie korzystają z gotowej oceny punktowej, tylko na podstawie informacji z BIK same analizują kredytową przeszłość osoby wnioskującej o kredyt.

Nawet te instytucje, które kierują się przede wszystkim oceną punktową, w różnym stopniu wykorzystują ją przy podejmowaniu decyzji kredytowej. DnB Nord przyznaje, że ocena scoringowa współdecyduje o tym, czy klient w ogóle otrzyma kredyt. Idea Bank przyznaje, że ocena punktowa BIK wpływa nie tylko na dostępność produktów, ale także na ich cenę oraz inne parametry, np. maksymalną dostępną kwotę czy wskaźnik LtV. Wreszcie Getin Noble Bank stosuje zasadę, że analityk patrzy nie tylko na punktację wyliczoną przez BIK, ale też zapoznaje się z całą historią kredytową klienta i z jego obecną sytuacją finansową.

Wyliczana przez BIK ocena scoringowa bardzo często współdecyduje więc o tym, czy osoba wnioskująca o kredyt otrzyma pieniądze z banku. Warto więc wiedzieć, czym Biuro Informacji Kredytowej kieruje się przy wykonywaniu obliczeń i czy w jakikolwiek sposób można poprawić własną punktację.

Najwięcej punktów za solidne spłacanie rat

Scoring jest metodą punktowej oceny ryzyka kredytowego, a przy jego wyliczaniu brane są pod uwagę tylko informacje o historii rachunków kredytowych tej osoby. BIK nie patrzy więc na wiek, wykształcenie, stan cywilny ani żadne inne cechy demograficzne osoby starającej się o kredyt.

Scoring nie jest prostą oceną tego, jak dotąd klient obsługiwał kredyty, ale raczej próbą przewidzenia, jak w przyszłości będzie podchodził do kolejnych zobowiązań zaciąganych w bankach. To jednak jest ze sobą powiązane. Jeśli klient banku spóźniał się ze spłatą rat, to jest duża szansa, że podobne problemy zdarzą mu się w przyszłości. Jeśli zaś spłacał swoje należności terminowo, to rośnie prawdopodobieństwo, że i w przyszłości będzie solidnym dłużnikiem. Nie dziwi więc, że terminowość spłaty poprzednio zaciąganych kredytów aż w 76% wpływa na końcową ocenę wyliczoną przez BIK. Drugie pod względem ważności kryterium (11% końcowej oceny) to aktywność kredytowa wnioskującego. Długa historia prawidłowo spłacanych kredytów podnosi ocenę w tym obszarze, natomiast informacja o tym, że dana osoba zaciągnęła ostatnio wiele kredytów obniża punktację.

O 8% scoringu decyduje stopień wykorzystania przyznanych limitów kredytowych. Im klient używa ich ostrożniej, tym mniejsza jest szansa, że w przyszłości będzie miał problem z obsługą zobowiązań. Wreszcie brakujące 5% końcowej oceny zależy od liczby składanych w bankach wniosków kredytowych. W podstawowym modelu scoringowym BIK przyjął, że osoba składająca liczne wnioski najprawdopodobniej desperacko szuka instytucji, która zechce ją sfinansować, a to oznacza podwyższone ryzyko. Inaczej traktowane są tylko wnioski o kredyty hipoteczne. Twórcy modelu przyjęli, że w przypadku tego produktu składanie wniosków w kilku bankach nie oznacza problemów finansowych, a jedynie poszukiwanie najkorzystniejszej oferty czy korzystania z powszechnych już usług doradców finansowych.

BIK ma informacje tylko o połowie kredytobiorców

Nawet jeśli BIK wydaje się potężną instytucją, to w jego bazach wciąż znajduje się stosunkowo mało danych. Zaledwie 46% złożonych przez banki zapytań kończy się wyliczeniem i przesłaniem oceny scoringowej klienta. Jednak zazwyczaj są to oceny dobre i bardzo dobre: w skali od 192 do 631 punktów średnia uzyskiwana przez klientów ocena to 526 punktów, zaś mediana ocen wynosi 533 punkty. Jeśli więc da się wyliczyć ryzyko związane z kredytowaniem danego klienta, to zazwyczaj jest ono umiarkowane. Nie da się natomiast wskazać granicznego progu, powyżej którego kredytobiorca otrzyma pieniądze, a poniżej - odmowę. Takie progi każdy bank ustala we własnym zakresie.

Częściej zdarzają się sytuacje, gdy obliczeń nie można wykonać. I tak w 5% przypadków BIK odsyła do banku tzw. uzupełniającą ocenę ryzyka, również wyrażoną w punktach. Jest ona wyliczana wtedy, gdy w zasobach BIK znajdują się pewne informacje na temat wskazanej osoby, jednak jest ich zbyt mało, by zastosować pełny model scoringowy. Tak dzieje się np. wtedy, gdy rachunki kredytowe klienta zostały zamknięte w okresie od 6 do 36 miesięcy przez datą złożenia wniosku. BIK dokonuje wtedy oceny ryzyka związanego z kredytowaniem takiego klienta, jednak opiera się na mniej pewnych przesłankach niż w przypadku pełnego scoringu. Odpowiedzią na zapytanie może być też jeden z ośmiu tzw. kodów klasyfikacji uzupełniającej (12%). BIK odpowiada w ten sposób, gdy o danej osobie wiadomo zbyt mało, by dokonać choćby uproszczonych obliczeń, albo gdy któryś z jego rachunków kredytowych ma szczególnie zły status. Konkretny kod wskazuje, dlaczego nie dało się wykonać obliczeń. Wreszcie aż 37% odpowiedzi to tzw. kod Q, który oznacza, że w bazach Biura nie ma żadnych informacji na temat rachunków kredytowych danej osoby.

Sprawdź, ile wiedzą o Tobie banki

Z tej wiedzy płyną pewne praktyczne wnioski. Osobie, która wkrótce zamierza wnioskować o duży kredyt, np. hipoteczny, a wcześniej nie zadłużała się w bankach, może się opłacić otwarcie niewielkiego limitu kredytowego w koncie osobistym lub zakup karty kredytowej, również z niewysokimi limitem. Kilka miesięcy prawidłowej obsługi takiego produktu spowoduje, że wyliczona przez BIK ocena ryzyka kredytowego dla takiej osoby będzie pozytywna. Równocześnie trzeba pamiętać, że każde posiadane zobowiązanie, nawet niewysokie, zmniejsza zdolność kredytową wnioskującego. Trzeba więc zdecydować, czy ważniejsza jest wyższa zdolność kredytowa, czy lepszy scoring w BIK.

Osobie, której zdarzyło się nieregularnie obsługiwać kredyt, można poradzić, by uregulowała swoje należności wobec banków i w miarę możliwości odczekała kilka miesięcy ze składaniem wniosku o kredyt hipoteczny. W BIK obowiązuje zasada, że wpływ poszczególnych zdarzeń na ocenę scoringową maleje wraz z upływem czasu. Także tej osobie może się opłacać sięgnięcie po kolejny kredyt - by w bazie BIK znalazły się pozytywne informacje na jej temat.

Warto wreszcie pamiętać, że baza BIK, jak każdy inny zbiór danych, może zawierać błędy. Aby nieprawidłowy wpis nie utrudnił starań o kredyt hipoteczny, warto jeszcze przed złożeniem wniosku kredytowego zweryfikować, jakie informacje na nasz temat znajdują się w tym zbiorze.

BIK ma ustawowy obowiązek poinformowania osoby, której dane przetwarza, o tym, jakie informacje zgromadził na jej temat. Raz na pół roku raport na swój temat można pobrać bezpłatnie. Wniosek o taki dokument należy złożyć osobiście w warszawskim Biurze Obsługi Klienta BIK lub przesłać go na adres korespondencyjny Biura. Więcej informacji na ten temat można znaleźć na stronie internetowej www.bik.pl.

Jeżeli w wyciągu z bazy BIK znajdą się nieprecyzyjne lub nieprawdziwe dane, we własnym interesie warto zadbać o ich poprawienie. Należy jednak pamiętać, że sam BIK nie ma możliwości sprostowania czy usunięcia niezgodnego z prawdą zapisu. O dokonanie takiej korekty trzeba się zwrócić do instytucji, która wprowadziła nieprecyzyjne informacje do międzybankowej bazy.

Co powinniśmy wiedzieć o działaniach BIK?

- Nawet jeden niewielki, ale dobrze spłacany kredyt może bardzo podnieść ocenę kredytobiorcy.

- Duża aktywność kredytowa w krótkim okresie źle wpływa na ocenę.

- Przeciętna ocena scoringowa to ok. 530 punktów.

- Znaczenie wykroczeń popełnionych wobec banków maleje z czasem. Jeśli oddasz spóźnioną ratę, odczekaj kilka miesięcy, zanim będziesz ponownie ubiegać się o kredyt.

- Warto monitorować, jakie informacje na nasz temat znajdują się w BIK. Bezpłatnie można otrzymać wyciąg z zasobów Biura, za raport z oceną punktową trzeba już zapłacić.

- Sprostować nieprawdziwe lub nieprecyzyjne informacje, jakie trafiły do bazy BIK, może tylko bank, który je tam wprowadził.

Magdalena Piórkowska, Home Broker

Piotr Ceregra, Powszechny Dom Kredytowy

Czytaj: Trafiłeś na czarną listę dłużników? Możesz wyczyścić swoją historię

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.