Pani Katarzyna postanowiła w tym roku zdać się na automatyczne rozliczenie w usłudze Twój e-PIT. W wygenerowanym przez fiskusa wniosku nie wprowadziła żadnych zmian i okazało się, że musi dopłacić 1500 zł podatku. Za pomocą alternatywnego narzędzia do rozliczania PIT-ów złożyła więc korektę deklaracji, w wyniku której to ona otrzymała zwrot w wysokości 1000 zł. To aż 2500 zł różnicy w rozliczeniach! Jeżeli w tym roku fiskus rozliczył Cię sam, sprawdź koniecznie, czy to wygodne narzędzie nie pozbawiło Cię pieniędzy na wakacje.

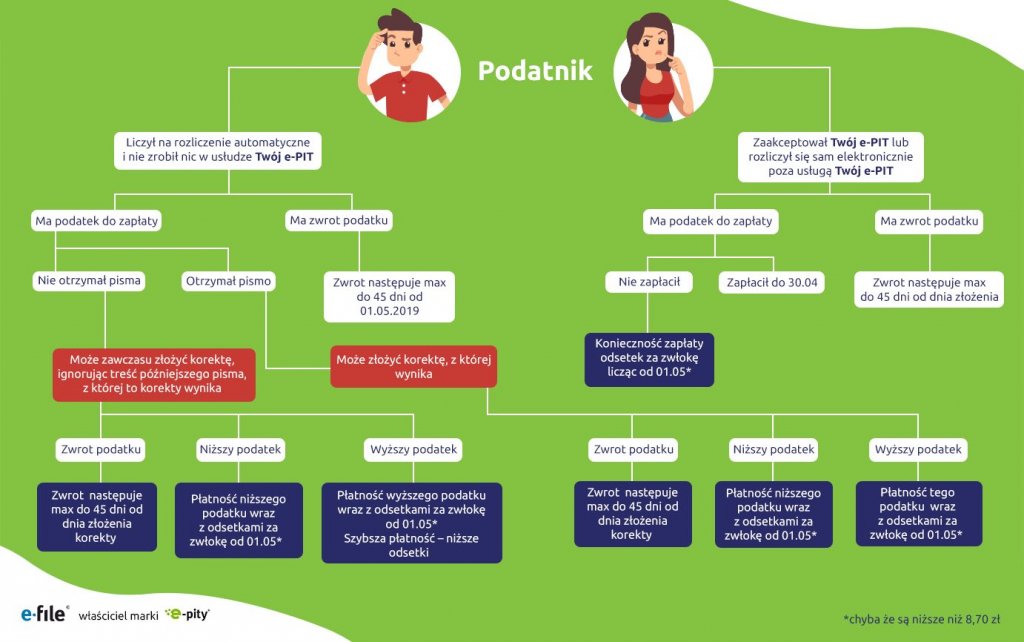

W ramach usługi Twój e-PIT automatycznemu rozliczeniu podatków za 2018 rok poddało się około 2,2 milionów Polaków. Czy jednak oznacza to dla nich wytchnienie i koniec zmartwień? Niekoniecznie. W maju tysiące osób mogą otrzymać wezwanie do zapłaty podatku, którego nie dostaliby, gdyby rozliczyli się samodzielne i np. uwzględnili należne ulgi. Co więcej, istnieje spora szansa, że zamiast dopłaty lub braku przychodu, otrzymaliby zwrot. Na szczęście sprawa nie jest stracona i jeszcze w maju możliwe jest złożenie korekty.

Korekta PIT-a – kto, kiedy i w jaki sposób?

Korekty zeznania podatkowego może dokonać każdy podatnik – zarówno taki, który zaakceptował wygenerowany przez fiskusa PIT, jak i ten, który tego nie uczynił i został automatycznie rozliczony 30 kwietnia 2019 roku. Można zrobić to od razu, kiedy zauważy się, że np. nie została uwzględniona odpowiednia ulga lub też już po otrzymaniu pisma z wezwaniem do zapłaty zawyżonego podatku. Jeżeli urząd skarbowy wykazał, że mamy do dopłaty określoną kwotę, to najpierw niestety należy ją zapłacić, a dopiero później składać korektę.

Błędy koryguje się poprzez przesłanie deklaracji ze wskazaniem, że jest to korekta. Przesłać można ją tak samo jak zwykłą deklarację w formie elektronicznej, za pośrednictwem poczty lub złożyć osobiście w urzędzie skarbowym. Korekta w formie elektronicznej to bez wątpienia najszybsza droga za pomocą której możemy otrzymać swoje pieniądze. Niestety korekty nie można złożyć ponownie wykorzystując Twój e-PIT.

- Twój e-PIT został stworzony do wysyłania deklaracji w terminie rozliczeń, czyli do 30 kwietnia 2019, nie zaś do korygowania ich później. Już samo podpisanie korekty jest niemożliwe, ponieważ prawo wymaga, aby podpis elektroniczny na niej składał się z pięciu danych autoryzujących. Są to: imię, nazwisko, PESEL/NIP, data urodzenia i kwota przychodu. System logowania się do aplikacji Twój e-PIT zakłada podanie jedynie trzech spośród tych danych, a więc uniemożliwia złożenie pełnego, akceptowanego przez prawo podpisu elektronicznego – przestrzega Artur Kaczmarek, ekspert z firmy e-file, dostawcy aplikacji e-pity do rozliczeń PIT-ów online. – Ponadto system nie uwzględnia automatycznie bardzo wielu ulg, które prowadzą do obniżenia podatku. Dlatego najlepszą opcją jest samodzielnie przygotowanie korekty w sprawdzonym programie do rozliczeń. Wykorzystując np. program e-pity można złożyć korektę w 4 prostych krokach. Wystarczy zalogować się na stronie –e-pity, pobrać dane z wysłanej deklaracji, wprowadzić poprawki i wysłać korektę prosto z programu. – tłumaczy Kaczmarek.

Ulgi, których nie uwzględnia Twój e-PIT

Podatnik ma prawo zmienić ustalone pierwotnie ulgi i odliczenia lub też dodać kolejne, jeżeli o jakichś zapomniał. Warto pamiętać, że Twój e-PIT automatycznie wprowadza do rozliczenia takie ulgi, o których prawnie wiadomo, czyli jedynie składki ZUS i składki zdrowotne, a także ulgę prorodzinną do ukończenia przez dziecko 18 roku życia. Oznacza to, że pozostałe ulgi wymagały od nas modyfikacji deklaracji np. w przypadku ulgi: prorodzinnej, rehabilitacyjnej, abolicyjnej, internetowej, z tytułu opłacania składek na IKZE, budowlanej i innej, do której posiadamy prawo nabyte w latach wcześniejszych albo z tytułu darowizn na cele: krwiodawstwa, pożytku publicznego, kultu religijnego i charytatywno – opiekuńcze kościołów. Jeżeli nie dopisaliśmy tych ulg do naszego rozliczenia, możemy z powodzeniem zrobić to w korekcie, znacząco zmniejszając wartość podatku.

Rozliczenie ze współmałżonkiem

Aby móc rozliczyć PIT z małżonkiem konieczne było samodzielnie wybranie tej formy i zatwierdzenie jej kliknięciem. Jeżeli więc postanowiliśmy zdać się na automatyczne rozliczenie i fiskus domyślnie rozliczył nas indywidualnie, to w ramach korekty możemy zmienić tę formę. Oczywiście jest także możliwość by z formy wspólnej skorygować rozliczenie na formę indywidualną.

Warto pamiętać także, że prócz indywidualnego i wspólnego rozliczenia z małżonkiem istnieje także możliwość rozliczenia dla osób samotnie wychowujących dziecko.

1% podatku na wybrane OPP

Jeśli w poprzednim roku zdecydowaliśmy się na przekazanie 1% podatku na rzecz konkretnej organizacji pożytku publicznego (OPP), to w przypadku automatycznego rozliczenia za rok 2018 fiskus wpisał do deklaracji dokładnie tę samą OPP. Istnieje jednak możliwość, że ta konkretna organizacja już nie istnieje lub chcielibyśmy w tym roku wesprzeć inną. W takim wypadku możemy złożyć korektę PIT-a i wskazać nowy podmiot.

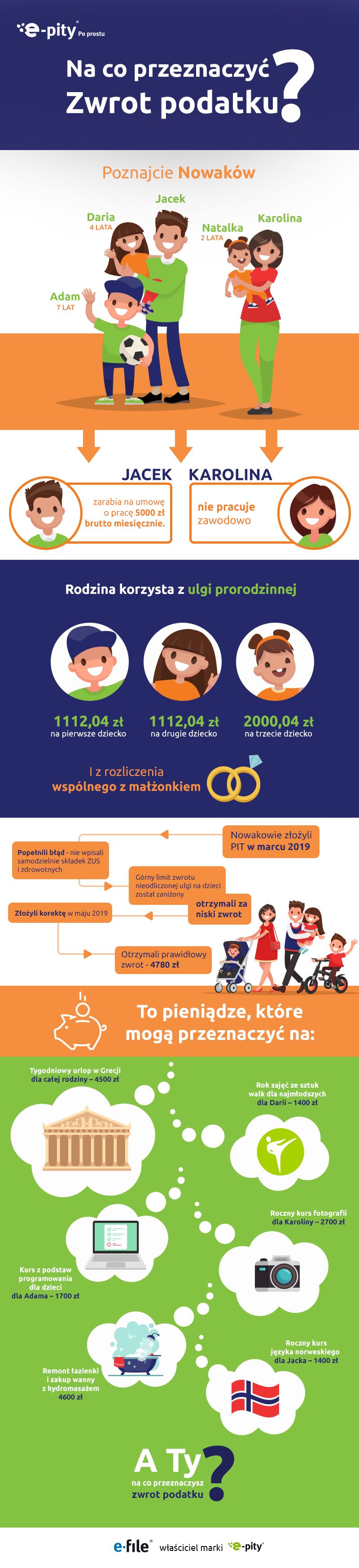

Wakacje i remont ze zwrotu podatku

Z badań przeprowadzonych przez e-file, dostawcę programu do rozliczeń online e-pity, wynika, że co piąty ankietowany chciałby zwrot podatku przeznaczyć właśnie na wakacje. Z drugiej strony, niewiele mniejszy odsetek respondentów (19%) wskazuje, że pieniądze posłużą na codzienne wydatki. 14% badanych chciałoby wpłacić pieniądze na konto oszczędnościowe, co dziesiąty zainwestować w samochód lub remont mieszkania.

Połowa ankietowanych przyznała jednak, że nie korzysta z żadnej ulgi lub nie wie, że ulgi w ogóle mu przysługują. A przecież nikt nie chce tracić należnych mu pieniędzy! Jeżeli więc zmarnowaliśmy pierwszą okazję i pozwoliliśmy, by fiskus rozliczył nas automatycznie bez uwzględnienia ulg i innych przywilejów, warto w łatwy i szybki sposób złożyć korektę zeznania, korzystając przy tym z alternatywnych, a przy tym legalnych i bezpiecznych narzędzi.

Zwrot to nawet 5 tysięcy złotych

W wielu wypadkach, jeśli na przykład podaliśmy błędną kwotę przychodu, korekta zeznania podatkowego jest konieczna. Jeśli jednak nie popełniliśmy w deklaracji błędu, ale przykładowo zapomnieliśmy o dopisaniu ulg albo podaniu innej informacji także możemy złożyć korektę. Dzięki niej ulg zostaną doliczone, a my nie zapłacimy zbyt wysokiej dopłaty lub też otrzymamy zwrot, tak jak na przykład Państwo Nowakowie.

Karolina i Jacek Nowakowie, którzy są od wielu lat szczęśliwym małżeństwem, są rodzicami trójki dzieci: Adama – 7 lat, Darii – 4 lata i Natalki – 2 lata. Mieli zatem prawo do ulgi prorodzinnej w łącznej kwocie 4224,12 zł (1112,04 na pierwsze dziecko, 1112,04 na drugie dziecko oraz 2000,04 zł na trzecie z nich). Pan Jacek jest osobą pracującą na podstawie umowy o pracę – w 2018 r. jego przychód brutto to 5000 zł miesięcznie (60000 zł rocznie). Pani Karolina nie pracuje. Od wynagrodzenia Pana Jacka pobrana zaliczka na podatek to 4 512,00, jednak w związku ze wspólnym rozliczeniem faktycznie rocznie ich podatek do zapłaty wyniósł 3955,98 zł.

Małżonkowie oczekiwali, że w rozliczeniu rocznym otrzymają całą tę kwotę oraz pozostałą wartość ulgi na dziecko. Tymczasem rozliczając się w Twój e-PIT i zaznaczając tam jako formę opodatkowania – wspólnie z małżonkiem – na ich rachunek bankowy w maju trafiło dokładnie 3956 zł. Ulga na dzieci nie została więc uwzględniona w całości. Okazało się, że nie wpisali samodzielnie sumy składek ZUS i zdrowotnych jakie podlegały zapłacie z wynagrodzenia Pana Jacka – kwota ta stanowi bowiem górny limit zwrotu nieodliczanej ulgi na dzieci. Aby uzyskać oczekiwany zwrot w wysokości 4780,14 zł małżonkowie muszą złożyć korektę i wpisać w niej odpowiednie informacje. Jeżeli to zrobią pieniądze, które do nich wrócą wystarczą na opłacenie rocznych zajęć z ulubionego hobby dla wszystkich dzieci lub pokryją koszty wspólnych rodzinnych wakacji.

O badaniu:

Badanie SW research zostało zrealizowane w dniach 12.03-14.03.2018 przez agencję SW RESEARCH metodą wywiadów on-line (CAWI) na panelu internetowym SW Panel. W ramach badania przeprowadzono 1120 ankiet z osobami powyżej 18 roku życia.

Źródło: e-file / Dotrelations

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

|

|

|

|

|

|

|

|

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.