Na skutek podwyżek stóp procentowych banki podnoszą oprocentowanie kart kredytowych. Kredyt w karcie jest jednym z najdroższych źródeł finansowania, jednak jeżeli nie wyobrażamy sobie funkcjonowania domowych finansów bez wsparcia kredytówki, przeanalizujmy, czy znajdujący się w naszym portfelu plastikowy pieniądz nie mógłby być tańszy.

Balance transfer – tak z angielskiego określa się przeniesienie kredytu z jednej karty kredytowej na drugą. Przeniesienie zadłużenia do innego banku może mieć wiele plusów, nie tylko natury kosztowej. Jednak nie wszystkie banki udostępniają taką możliwość w swojej ofercie. Warto zorientować się, gdzie taka oferta jest dostępna i dopytać o szczegóły.

Nowa karta, mniejszy procent

Podstawową zachętą, która może skusić klienta do przeniesienia zadłużenia z jednego banku do drugiego, jest niższe oprocentowanie kredytu. Jeżeli posiadamy kartę, z której korzystamy intensywnie, a spłata dokonanych transakcji nie zawsze następuje w ciągu okresu bezodestkowego i płacimy odsetki, warto poszukać banku, który zaproponuje kartę z niższym oprocentowaniem.

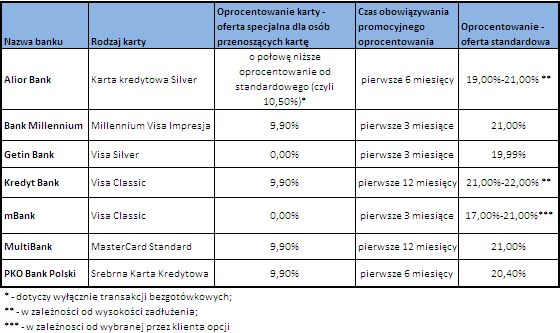

Oprocentowanie wielu kart kredytowych sięga górnego, dopuszczalnego przez prawo pułapu. Na rynku znajdziemy jednak oferty banków, które dla klientów przenoszących kartę zaproponują promocyjne, niższe oprocentowanie transakcji . Zaczyna się ono już od 0,00% zaproponowanych przez mBank i Getin Bank. Zawsze należy upewnić się, na jakich zasadach jest naliczane takie oprocentowanie. Preferencyjne warunki zazwyczaj obowiązują jedynie przez kilka miesięcy (w podanych przykładowych bankach przez pierwsze 3 okresy rozliczeniowe), a po nich naliczane będzie oprocentowanie standardowe. Aby przeniesienie karty było naprawdę korzystne, oprocentowanie „popromocyjne” w drugim banku, powinno być niższe niż to, które już posiadamy.

Przykładowe oferty dla klientów przenoszących kartę

Nowa karta, niższe koszty

Zamiana karty na inną może również obniżyć koszty, jakie ponosimy z tytułu użytkowania karty. Aby tak się stało, warto dokładnie porównać tabelę opłat i prowizji nowej kredytówki z tą, którą już posiadamy.

Jako dotychczasowi posiadacze karty kredytowej, możemy określić najczęściej dokonywane rodzaje transakcji, ich ilość i wielkość. Znając swoje preferencje w użytkowaniu kredytówki, nową kartę możemy dobrać w taki sposób, aby była bezpłatna. Wiele banków umożliwia otrzymanie zwrotu opłaty za kartę w przypadku aktywnego z niej korzystania. Warunki zwolnienia z opłaty za kartę mogą być określone jako ilość dokonanych transakcji w miesiącu (np. Alior Bank - 4 transakcje bezgotówkowe w miesiącu zwalniają z opłaty za kartę) lub transkacji wykonanych na daną kwotę (np. transakcje na kwotę min. 500 zł w miesiącu zwalniają z opłaty za kartę Visa Classic w mBanku).

Dla klientów często dokonujących zakupów przy użyciu plastikowego pieniądza wartym uwagi będzie również, czy nowy plastik daje możliwość uzyskania zwrotu części wydatków dokonanych kartą (tzw. cashback lub moneyback). Tego typu usługi występują chociażby w przypadku kart kredytowych Alior Banku, Banku BPH czy Banku Millennium.

Nowa karta, nowe możliwości

Spłata nowej karty może być również tańsza i łatwiejsza poprzez uzyskanie dłuższego okresu bezodsetkowego, zarówno dla dotychczasowego zadłużenia, jak i nowych transakcji. W większości banków spłata posiadanego zadłużenia dokonywana jest przelewem na konto karty posiadanej w innym banku. Jest ona wówczas traktowana jako transakcja bezgotówkowa, w stosunku do której obowiązuje okres bezodsetkowy. Standardowo banki określają okres bez pobierania odsetek na 52-56 dni. Znajdziemy jednak karty, w przypadku których okres nienaliczania odsetek będzie wynosił 58-61 dni (np. Alior Bank, Allianz Bank czy Getin Bank).

Spłata nowej karty może być również tańsza i łatwiejsza poprzez uzyskanie dłuższego okresu bezodsetkowego, zarówno dla dotychczasowego zadłużenia, jak i nowych transakcji. W większości banków spłata posiadanego zadłużenia dokonywana jest przelewem na konto karty posiadanej w innym banku. Jest ona wówczas traktowana jako transakcja bezgotówkowa, w stosunku do której obowiązuje okres bezodsetkowy. Standardowo banki określają okres bez pobierania odsetek na 52-56 dni. Znajdziemy jednak karty, w przypadku których okres nienaliczania odsetek będzie wynosił 58-61 dni (np. Alior Bank, Allianz Bank czy Getin Bank).

Z nową kartą może się także wiązać uzyskanie większego limitu kredytowego. I w tym przypadku nie liczmy jednak na znacznie wyższy limit. Bank będzie wymagał ponownego zbadania zdolności kredytowej i to ona będzie warunkowała kwotę przyznanego kredytu. Przykładami banków, które deklarują możliwość uzyskania wyższego limitu są obecnie Allianz Bank i MultiBank, jednak zarówno w jednym, jak drugim przypadku banki zastrzegają, że klient może być poproszony o przedstawienie dodatkowych dokumentów w zależności od indywidualnej oceny.

Nowa karta, nowe formalności

Niestety z chęcią posiadania nowej karty będzie się również wiązało dopełnienie nowych formalności - zorganizowanie i dostarczenie kolejnych dokumentów. Oprócz wniosku o przyznanie karty kredytowej, klient będzie proszony o aktualne zaświadczenia dotyczące zatrudnienia i wysokości osiąganych dochodów, które posłużą bankowi do zbadania zdolności kredytowej.

Bank poprosi także o dostarczenie dokumentów związanych z zadłużeniem na już posiadanej karcie. Będzie to umowa zawarta z dotychczasowym bankiem oraz informacje o terminowości obsługi zadłużenia. W niektórych przypadkach wystarczy przedstawienie jednego lub kilku ostatnich wyciągów z rachunku posiadanej kredytówki, w innym - specjalne zaświadczenie wystawione przez dotychczasowy bank.

Decyzja o przeniesieniu zadłużenia z jednej karty kredytowej na drugą, powinna być tak samo rozważna jak samo korzystanie z plastikowego pieniądza. Przemyślana i umiejętnie dobrana nowa oferta może znacznie odciążyć domowy budżet i ułatwić racjonalne zarządzanie pieniędzmi. Pochopne kierowanie się promocyjnymi wabikami banków, może pogorszyć naszą sytuację i być pierwszym krokiem do pułapki zadłużenia.

Katarzyna Wojewoda-Leśniewicz

Redaktor Bankier.pl

Wybierz najlepszą dla Ciebie kartę kredytową >>>

Aktualności

|

Porady

|

Gościnnie

|

Katalog

Bukmacherzy

|

Sprawdź auto

|

Praca

Artykuł może w treści zawierać linki partnerów biznesowych

i afiliacyjne, dzięki którym serwis dostarcza darmowe treści.

*

Więcej w tym temacie:

|

|

|

|

|

|

|

|