Przez cały sierpień i wrzesień złoty osłabiał się wobec euro. 1 sierpnia europejska waluta kosztowała w polskich bankach średnio 4,11 zł, a 23 września już 4,62 zł. Eksperci porównywarki finansowej Comperia.pl tłumaczą, czy i kiedy kredytobiorcy powinni zareagować.

Kiedy w drugiej połowie września kurs euro wobec złotego osiągnął najwyższy poziom od czerwca 2009 roku, wielu sytuacja skojarzyła się z analogicznym wzrostem kursu franka szwajcarskiego, którego świadkami byliśmy szczególnie od połowy lipca br. Istotnie wzrost ceny waluty o 50 groszy w ciągu dwóch miesięcy może budzić niepokój, ale analitycy porównywarki finansowej Comperia.pl zdecydowanie stwierdzają, że zadłużeni w euro nie powinni wpadać w panikę.

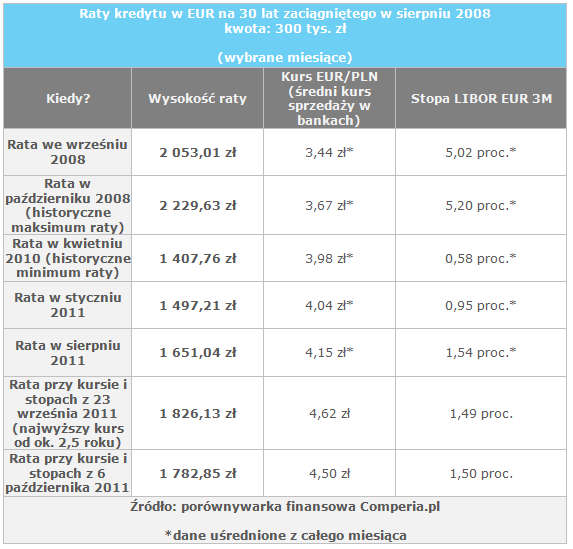

Wyższy kurs euro spowodował wzrost rat w porównaniu z poprzednimi kilkoma miesiącami. Przykładowo rata kredytu (na 300 tys. zł zaciągniętego w sierpniu 2008 r.) jeszcze w styczniu wynosiła ok. 1 500 zł, a aktualnie niemal 1 800 zł.

Raty kredytów w euro są wprawdzie najwyższe od prawie 2,5 roku, ale jednak daleko im jeszcze do swoich historycznych maksimów. Eksperci porównywarki finansowej Comperia.pl prześledzili historię kredytu na 30 lat, zaciągniętego w sierpniu 2008 roku. Był to, patrząc z perspektywy czasu, zły moment na zadłużanie się w euro. Dlaczego? Otóż kurs EUR/PLN był wtedy rekordowo niski (kredyty wydawane były przy notowaniu 3,15 zł za 1 euro). Pożyczane zatem 300 tys. zł dało wysokie zadłużenie w euro - na poziomie ponad 95 tys. euro.

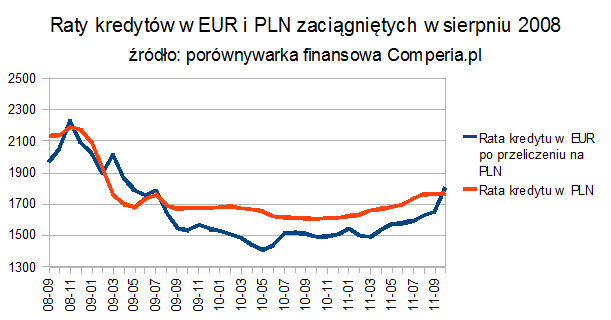

Również wykres wysokości rat pokazuje wyraźnie, że chociaż praktycznie od początku roku rata kredytu w euro rośnie, to jednak nadal daleko jej do wartości z drugiej połowy 2008 roku czy pierwszej połowy roku następnego. Dlaczego? Aktualnie bowiem na stosunkowo niskim poziomie pozostaje stopa LIBOR EUR 3M, na której bazuje oprocentowanie kredytu. Dziś wynosi 1,50 proc., tymczasem niemal dokładnie 3 lata temu, w październiku 2008 roku, nawet aż 5,45 proc. To ta stopa wyrażająca oprocentowanie, po jakim banki są w chętne pożyczać pieniądze od siebie nawzajem, decyduje obok kursu EUR/PLN o wysokości raty.

Także przeanalizowanie wysokości raty kredytu w PLN zaciągniętego w tym samym okresie potwierdza słuszność wyboru opcji zadłużenia się w euro. Co prawda było kilka okresów (w tym też końcówka września br.), kiedy rata kredytu w złotych była niższa od zobowiązania w euro, ale: (1) łącznie dotychczas zadłużony w euro zapłacił ok. 3,3 tys. zł mniej niż gdyby zaciągnął kredyt w złotych, (2) wzięty pod uwagę moment zaciągnięcia kredytu w euro był zdecydowanie najgorszy, więc wszystkie inne kredyty wykazują jeszcze wyższe „oszczędności” na wyborze euro jako waluty kredytu.

Warto także przypomnieć, że od ponad miesiąca działa już tzw. ustawa antyspreadowa. Gwarantuje ona każdemu spłacającemu kredyt walutowy, że za darmo może poprosić o aneks do umowy i zacząć uiszczać raty bezpośrednio w walucie zobowiązania. Przykładowo, gdyby ktoś 6 października spłacił swą ratę kredytu w euro środkami zakupionymi w kantorze, a nie bezpośrednio w banku (zakupując od niego walutę po dużo wyższej od rynkowej cenie), zaoszczędziłby ponad 36 zł.

Gdy wysokość raty rośnie, zawsze wraca temat, czy „nie zrobić czegoś” z kredytem walutowym. Na myśl przychodzi przede wszystkim przewalutowanie. To zły pomysł! Dlaczego? Otóż po ponad 3 latach spłacania swojego kredytu zaciągniętego w wysokości 300 tys. zł, przy aktualnym kursie euro, kredytobiorcy są winni bankowi ok. 400 tys. zł. Ale tak naprawdę jest to „wirtualny” dług, tzn. przeliczony na złote po aktualnym, wysokim kursie. Przewalutowanie (podobnie jak nadpłata kredytu) oznaczałoby spieniężenie tego długu. Cóż zatem robić? Nic. Czekać. I spłacać dalej raty.

Mikołaj Fidziński

Porównywarka finansowa Comperia.pl

Dopasuj kredyt do swoich potrzeb

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.