Dzięki wspólnemu rozliczeniu małżonków, z których tylko jeden uzyskuje dochody, zobowiązanie podatkowe pracującej osoby może zostać zmniejszone o co najmniej 566 zł. W przypadku wysokich dochodów osiąganych przez jednego z małżonków korzyść podatkowa może wynieść kilka tysięcy. W skrajnym przypadku w ten sposób można obniżyć podatek nawet o 12 529 zł.

Małżonkowie podlegają odrębnemu opodatkowaniu od osiąganych przez nich dochodów. W wielu przypadkach zarabia jednak tylko jedna osoba w rodzinie lub między dochodami małżonków istnieje znaczna dysproporcja. Dla wyrównania tego typu różnic zostało przewidziane wspólne rozliczenie małżonków. Skorzystać z niego mogą te małżeństwa, które spełniają określone w ustawie o PIT warunki.

Podwójny podatek od połowy dochodów

Dokonując wspólnego rozliczenia podatku, każdy z małżonków odlicza najpierw od swojego dochodu kwoty wskazane w art. 26 i 26c ustawy o PIT. Są to na przykład zapłacone składki na ubezpieczenie społeczne, darowizny, wydatki na internet, wydatki na cele rehabilitacyjne czy na nabycie nowych technologii. Następnie sumują swoje dochody, dzielą je na pół i obliczają podatek. Tak powstałą kwotę mnożą razy dwa i powstaje ich zobowiązanie podatkowe.

Całość dochodów opodatkowana stawką 18%

Jest to rozwiązanie korzystne szczególnie w sytuacji, gdy dzięki wspólnemu opodatkowaniu całkowity dochód jednego z małżonków, który przekroczył pierwszy próg podatkowy (dochody powyżej 85 528 zł), zostanie opodatkowany stawką 18%, podczas gdy przy odrębnym rozliczeniu nadwyżka zostałaby opodatkowana stawką 32%.

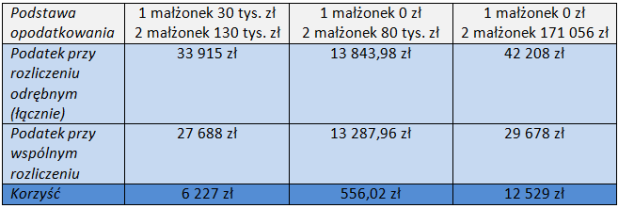

Oznacza to, że w przypadku gdy jeden z małżonków uzyskał dochód (po dopuszczalnych odliczeniach) na poziomie 30 tys. zł, a drugi 130 tys., to dokonując rozliczenia odrębnie, łącznie zapłaciliby 33 915 zł podatku dochodowego za 2012 r. Jeśli jednak dokonają wspólnego rozliczenia, ich łączne zobowiązanie wyniesie 27 688 zł, czyli będzie niższe o 6 227 zł.

Brak dochodu jednego małżonka to co najmniej 556 zł mniej podatku

Zyskać na podatku mogą także te małżeństwa, w których jeden z małżonków nie uzyskał w ciągu roku dochodu lub jego dochody nie przekroczyły kwoty wolnej od podatku, czyli 3091 zł. W takim przypadku zarabiający małżonek zapłaci o 556,02 zł podatku mniej. Przyjmując, że dochody pracującego małżonka wyniosły 80 tys. zł, gdyby rozliczał się samodzielnie jego roczne zobowiązanie z tytułu podatku dochodowego wyniosłoby 13 843,98 zł. Dokonując jednak rozliczenia wspólnie z niepracującym małżonkiem, obniży też kwotę do 13 287,96 zł, czyli dokładnie o 556,02 zł.

W skrajnym przypadku małżonkowie mogą w ten sposób zmniejszyć swoje zobowiązanie o

12 529 zł. W sytuacji bowiem, gdy jeden z małżonków nie zarabia, a drugi uzyskuje wysokie dochody (co najmniej 171 056 zł), zysk ze wspólnego rozliczenia wyniesie nawet 12 529 zł. Jest to jednocześnie maksymalna możliwa kwota obniżenia. W sytuacji bowiem, gdy dochody zarabiającego małżonka przekroczą wskazaną kwotę, ich zysk ze wspólnego rozliczenia już się nie zmieni. Wynika to z tego, że w ten sposób maksymalnie można „powrócić” z opodatkowaniem stawką 18% zamiast 32% najwyżej z kwotą 85 528 zł.

Możliwa korzyść finansowa przy wspólnym rozliczeniu

* wyliczenia nie uwzględniają prawa do ulgi prorodzinnej

Po pierwsze - nieograniczony obowiązek podatkowy

Skorzystanie z takiej preferencji podatkowej, uwarunkowane jest spełnieniem przez małżonków określonych w ustawie wymogów. Po pierwsze muszą oni podlegać tzw. nieograniczonemu obowiązkowi podatkowemu.

Osoby fizyczne, jeżeli mają miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej, podlegają obowiązkowi podatkowemu od całości swoich dochodów (przychodów) bez względu na miejsce ich uzyskania (nieograniczony obowiązek podatkowy).

Przepisy pozwalają jednak skorzystać ze wspólnego rozliczenia także małżonkom, gdy mają (lub jeden z nich) miejsce zamieszkania dla celów podatkowych w innym państwie członkowskim Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego albo w Konfederacji Szwajcarskiej. Warunki są dwa. Jeden to certyfikat rezydencji, potwierdzający miejsce zamieszkania w jednym z tych krajów dla celów podatkowych. Drugi to wymóg osiągnięcia podlegających w Polsce przychodów w wysokości stanowiącej łącznie co najmniej 75% całkowitego przychodu osiągniętego przez oboje małżonków w danym roku podatkowym.

Ważne! Osoby takie muszą sprawdzić, czy istnieje ratyfikowana umowa międzynarodowa, która pozwala polskim organom podatkowym uzyskać informacje podatkowe od państwa, w którym zamieszkują.

Po drugie - wspólnie przez cały rok

Małżonkowie, którzy chcą skorzystać ze wspólnego rozliczenia, powinni pozostawać w związku małżeńskim przez cały rok podatkowy, za który się rozliczają, i przez cały ten rok musi istnieć między nimi wspólność majątkowa. Jeśli spełniają te warunki, mogą złożyć wniosek w zeznaniu podatkowym i dokonać wspólnego rozliczenia. Wystarczy, aby taki wniosek złożył jeden z małżonków - dokument jest wtedy traktowany na równi z oświadczeniem o upoważnieniu przez drugiego małżonka do złożenia wspólnego rozliczenia. Oświadczenie takie musi być prawdziwe, gdyż za złożenie fałszywego grozi odpowiedzialność karna. Separacja orzeczona wyrokiem sądu lub też zniesienie wspólności majątkowej w postaci intercyzy uniemożliwia skorzystanie z tego udogodnienia.

Po trzecie - tylko skala podatkowa

Kolejnym istotnym wymogiem, warunkującym rozliczenie podatku dochodowego na zasadach preferencyjnych, jest właściwy dobór form opodatkowania przez małżonków. Prawo do odliczenia daje bowiem opodatkowanie skalą podatkową (stawka 18% do dochodów w wysokości 85 528 zł i 32% do nadwyżki). Ze wspólnego rozliczenia nie można więc skorzystać w sytuacji, gdy dochody jednego z małżonków opodatkowane są podatkiem liniowym, tonażowym lub na podstawie ustawy o zryczałtowanym podatku dochodowym (czyli ryczałtem od przychodów ewidencjonowanych albo kartą podatkową). Wyjątkiem są przychody uzyskiwane z najmu prywatnego, które nie wykluczają wspólnego opodatkowania.

Po czwarte - terminowość

Trzeba również pamiętać, żeby złożyć zeznanie do końca kwietnia. Wspólne rozliczenie nie będzie możliwe w przypadku złożenie zeznania podatkowego po terminie. Nawet jednodniowe opóźnienie może więc bardzo drogo kosztować zarówno ze względu na utratę prawa do preferencyjnych warunków rozliczenia podatku, jak i ewentualne sankcje karno-skarbowe.

Katarzyna Rola-Stężycka, Tax Care

Czytaj także: Ulga internetowa jeszcze dostępna, ale sprawdź, czy warto z niej skorzystać

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.