Kupiłeś drogi prezent dla mamy? Pamiętaj, że fiskus chce się o tym dowiedzieć, inaczej trzeba zapłacić podatek, który może wynieść nawet 20% wartości prezentu. Takie regulacje są mocno kontrowersyjne, na dodatek kwota wolna od podatku nie była zmieniana od 2003 roku, chociaż od tego czasu ceny konsumpcyjne wzrosły w Polsce o 28,91%.

Przepisy dotyczące podatku od spadków i darowizn są szczególnie drażliwe – wymagają albo płacenia podatku od otrzymanych lub dziedziczonych od najbliższych rzeczy, albo poinformowania o tym fiskusa. Co gorsze, nie każdy zdaje sobie sprawę, że zakup dla najbliżej osoby prezentu wymaga wizyty w urzędzie skarbowym. Z jednej strony więc wiele osób nic nie robi, co nie wynika z chęci złamania prawa, ale po prostu niewiedzy. Z drugiej strony, sam fiskus ma ograniczone możliwości, żeby faktycznie w pełni nadzorować „obrót” prezentami. Nie oznacza to jednak, że nie podejmuje działań, żeby się o tym dowiedzieć.

9637 zł – czy to aktualna kwota?

Regulacje podatku od spadków i darowizn zawierają tzw. kwoty wolne, do których podatku nie trzeba płacić, a samej czynności zgłaszać. Ich wysokość jest uzależniona od relacji łączących strony, czyli np. darczyńcę i obdarowanego. Ustawa wyodrębnia trzy grupy podatkowe. Dla grupy I, w której znajduje się między innymi matka, limit wynosi 9637 zł. Oznacza to, że matka może przyjąć od dziecka prezenty do wartości 9637 zł i nie myśleć o fiskusie. Ale uwaga! Limit ten jest ustalony na 5 lat, które należy liczyć od roku poprzedzającego ostatnią darowiznę. Oznacza, to że dla potrzeby obliczenia limitu mama powinna zsumować wartość wszystkich prezentów, jakie otrzymała od dziecka w ciągu ostatnich 5 lat. Gdy kwota ta przekroczy 9637 zł, powinna poinformować o tym urząd skarbowy. Limit ten obowiązuje od początku 2003 roku. Od tego czasu siła nabywcza pieniądza znacznie się zmieniła. Ceny w Polsce wzrosły w tym czasie aż o 28,91%. O ile ponad 9 lat temu nie była to niska kwota, o tyle dziś wystarczy zakup np. dwóch wycieczek zagranicznych, aby została przekroczona. A pamiętajmy, że przez 5 lat okazji do obdarowania jest wiele, np. urodziny, imieniny, święta Bożego Narodzenia czy właśnie Dzień Matki. A przecież nie trzeba trzymać się tylko takich sztywnych okoliczności, by przekazać prezent swojej mamie.

Co pół roku do urzędu?

Nie oznacza to jednak, że gdy hojność dziecka przekracza dopuszczalny ustawą limit ok. 9 tys., mama będzie płaciła podatek od każdej następnej darowizny. Dla najbliższych osób przewidziane zostało zwolnienie. Nie zapłacą one podatku pod warunkiem, że fiskus dowie się, że taki prezent otrzymały. Dodatkowo, co ważne, gdy przekazywane są pieniądze, a nie prezent rzeczowy, to należy dokonać przelewu, a nie wręczyć osobiście gotówkę. Tylko ten sposób przekazania, obok spełnia wymogu informacji, pozwala na skorzystanie ze zwolnienia. Czas na zawiadomienie naczelnika urzędu o otrzymanym prezencie, który nie mieści się już w limicie 9637 zł, to 6 miesięcy. Jeżeli ktoś ma hojne dziecko, które stać na drogie prezenty, może stać się częstym gościem urzędu skarbowego.

Kto się o tym dowie?

Przy tak ukształtowanych regulacjach powstaje kilka problemów – po pierwsze, sama świadomość obowiązku informowania czy przelewania pieniędzy. Po drugie, liczenie przez 5 lat wartości otrzymywanych prezentów. Trudno sobie wyobrazić, by w tym celu założyć np. specjalną ewidencję i dokonywać wyceny otrzymywanych prezentów od każdego, kto przekazuje prezent. Po trzecie, nie bez znaczenia pozostaje tu pewien wewnętrzny opór i w skrajnych przypadkach lekceważenie tych regulacji, gdyż prawda jest taka, że sam fiskus ma mocno ograniczone możliwości, by się o takich okazjonalnych darowiznach dowiedzieć. Inaczej jest, gdy przedmiotem darowizny są znaczne kwoty, które przeznaczane są np. na wkład mieszkaniowy,czy zakup samochodu, albo gdy darowizną jest samo mieszkanie. Gdy zgłaszane fiskusowi w corocznym zeznaniu dochody będą niewystarczające, by przy uwzględnieniu codziennych wydatków i kosztów utrzymania odłożyć kwoty pozwalające na takie zakupy, można się liczyć z tym, że urząd skarbowy rozpocznie postępowanie wyjaśniające, żeby ustalić, skąd pochodziły pieniądze na tak drogi wydatek.

Aż 20% oddasz fiskusowi

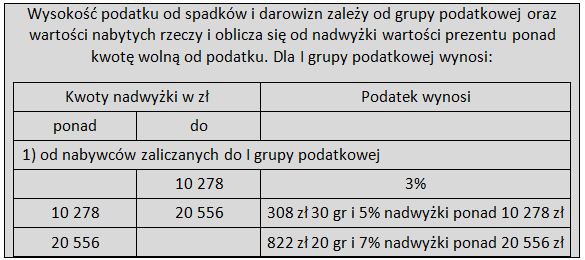

I tu mogą się zacząć problemy. W sytuacji, gdy wartość darowizny z ostatnich 5 lat przekroczy kwotę 9637 zł, a darowizna nie została zgłoszona fiskusowi, trzeba się liczyć z sankcyjną stawką 20%. Opodatkowanie (nadwyżki darowizny ponad 9637 zł) przy zastosowaniu tak wysokiej stawki ma miejsce właśnie w sytuacji, gdy w trakcie np. czynności sprawdzających albo postępowania podatkowego czy kontrolnego obdarowany przyzna się, że otrzymał darowiznę.

Regulacje warte zmiany

O ile trudno postulować zniesienie podatku od spadków i darowizn, to z pewnością uzasadnione byłoby podniesienie limitów kwot wolnych od podatku, tak aby dostosować je do obecnie obowiązujących realiów rynkowych. Kontrowersyjny jest też obowiązek przekazywania informacji jako warunku dla zastosowania zwolnienia w grupie „0”, czyli w ramach najbliższej rodziny. Utrzymywanie rozwiązań, które dla obu stron (podatnika, który ma liczyć wartość prezentów i fiskusa, który nie wiadomo, jak ma kontrolować przekazywanie podarunków) są w wielu przypadkach wręcz nierealne do wykonania, mija się z celem. Póki co warto jednak o tym obowiązku pamiętać, by nie narażać się na niepotrzebne problemy.

Katarzyna Rola-Stężycka, Tax Care

Czytaj także: Zamiast zięciowi, przelej pieniądze córce

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.