Potrzebujesz 4 tys zł. Co się bardziej opłaca: zadłużyć się na swojej karcie kredytowej czy wnioskować o pożyczkę w banku? Analitycy porównywarki finansowej Comperia.pl doradzają.

Kluczowym aspektem rozważań nad wyborem: karta kredytowa vs. kredyt gotówkowy, jest czas. Po pierwsze - czy wydatek jest pilny, czy można się z nim wstrzymać choćby kilka dni. Karta kredytowa spokojnie spoczywa w portfelu, gotowa do użycia w każdej chwili. Po kredyt gotówkowy trzeba udać się do oddziału (lub wnioskować przez internet w wirtualnych bankach). Zależnie od banku czy procedur na decyzję i środki można czekać nawet kilka dni.

Szybsze są zgodnie z nazwą „szybkie pożyczki bez BIK”, proponowane przez liczne firmy pożyczkowe. Ale te instytucje często pobierają bardzo wysokie, lichwiarskie nieraz opłaty, np. z tytułu ubezpieczeń.

Najważniejszą kwestią jest jednak - jak długo chce się dług, te nasze rzeczone przykładowe 4 tys. zł, oddawać. Jeśli jest to pilny wydatek, który zdąży się spłacić w przeciągu kilkudziesięciu dni (np. gdy tylko otrzyma się pensję), skorzystanie z karty kredytowej będzie zdecydowanie najlepszym pomysłem. Od długu na karcie nie zostaną pobrane odsetki. Pożyczyłem 4 tys. zł i oddaję tyle. Proste. Kosztem takiego użytkowania karty jest jedynie opłata za korzystanie z karty. Znów dużo zależy od banku i rodzaju karty. Najpospolitsze rocznie generują do ok. 100 zł kosztów, ale dokładnych danych należy szukać w tabelach opłat instytucji lub np. na gromadzącej informacje ze wszystkich banków witrynie Comperia.pl.

>> Czytaj także: Zamień swoją kredytówkę na tańszą

Ale im dłużej na karcie kredytowej będzie widniało zadłużenie, tym szybciej korzyści z „plastiku” topnieją. Dlaczego? Karty kredytowe mają tzw. okres bezodsetkowy. Trwa on 52-61 dni, w zależności od banku i rodzaju karty. Tyle czasu od początku miesięcznego okresu rozliczeniowego, w którym skorzystało się z karty, od długu nań nie będą pobierane odsetki. Czyli - jeśli transakcja obciążona kartę kredytową nastąpiła pierwszego dnia okresu rozliczeniowego, to na spłatę jest aż np. 55 dni. Ale jeśli zapłaci się kartą w ostatni dzień okresu rozliczeniowego, to okres spłaty skróci się o miesiąc i wyniesie tylko ok. 25 dni.

A co po okresie bezodsetkowym? Tu właśnie dochodzimy do clou całych rozważań. Bank zacznie naliczać odsetki, i to nie od dnia zakończenia okresu bezodsetkowego, ale od dnia zakupu. Oprocentowanie kart kredytowych w skali roku wynosi zazwyczaj ponad 20 proc. Co więcej, co miesiąc trzeba spłacać przynajmniej część (np. 5 proc., wszystko zależy od banku) długu.

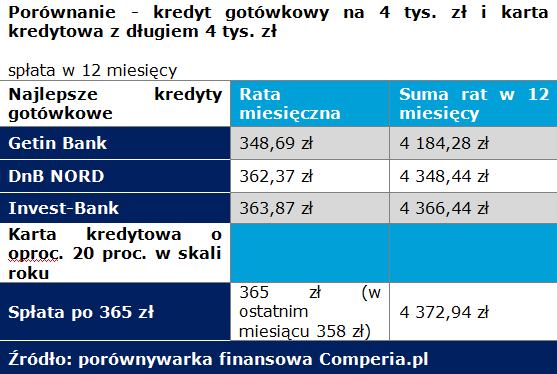

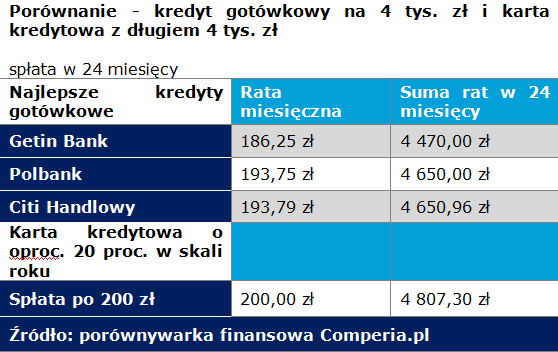

Generalnie długość spłacania długu działa na korzyść opcji kredytu gotówkowego. Tym bardziej, jeśli jest on w ramach promocji nisko oprocentowany. Ale utrzymywane nawet kilka miesięcy zadłużenie na karcie jest i łatwiejsze jako sposób finansowania, i porównywalne kosztowo z kredytem gotówkowym. Ważne, aby dług na karcie był monitorowany i świadomie zaciągnięty. Dane pokazują bowiem, że to właśnie nieuważnie wykorzystywane karty kredytowe to najgorzej spłacane kredyty dla gospodarstw domowych.

Przedstawione bardzo uproszczone porównania wskazują na to, że im dłużej utrzymywany jest dług na karcie, tym gorzej wychodzi na tym jej posiadacz. Z jednej strony prowizje za udzielenie kredytu (nawet 5-procentowe) czy ewentualne ubezpieczenia, z drugiej zaś: utrzymanie karty i ewentualne kary za zbyt niską spłatę – to wszystko trzeba sprawdzić w bankach i dodatkowo rozważyć. Polecamy kartę kredytową, ale używaną świadomie. Albo porównywanie najlepszych ofert kredytów gotówkowych.

Mikołaj Fidziński

Porównywarka finansowa Comperia.pl

Dopasuj kredyt do swoich potrzeb >>>

Artykuł może zawierać linki partnerów, umożliwiające rozwój serwisu i dostarczanie darmowych treści.

|

|

|

|

|

|

|

|

Stopka

- O nas | Redakcja

- Wywiady | Porady

- Prywatność & cookies

- Mapa serwisu | RSS

© 1998-2026 Dziennik Internautów Sp. z o.o.