Zaliczki uproszczone to sposób na zwiększenie płynności w przedsiębiorstwie poprzez obniżenie podatku. Ich wybór przez przedsiębiorcę powinien być jednak poprzedzony gruntowną analizą przychodów i kosztów w kontekście opłacalności tej metody. Przedsiębiorcy mają na to czas do 20 lutego 2012 r.

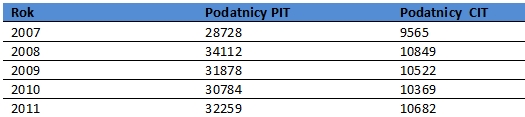

Zaliczki na podatek dochodowy co do zasady płacone są w okresach miesięcznych w terminie do 20 dnia miesiąca następującego po miesiącu, w którym uzyskany został dochód. Zaliczkę za dany okres obliczamy od dochodu osiągniętego od początku roku, odliczając zaliczki zapłacone za poprzednie okresy, stąd co miesiąc występuje inna wielkość zaliczki. A czy jest możliwe wpłacanie zaliczek w równych miesięcznych ratach? Taka możliwość istnieje, jeśli przedsiębiorca zdecyduje się na taki uproszczony sposób i w odpowiednim czasie poinformuje o tym naczelnika urzędu skarbowego (do 20 lutego roku podatkowego). Zaliczki uproszczone są relatywnie popularne wśród przedsiębiorców. W ostatnich latach utrzymuje się stała liczba przedsiębiorców, którzy decydują się na ten sposób.

Źródło: Ministerstwo Finansów

Podatek uzależniony od dochodu sprzed dwóch lat…

W przypadku osób fizycznych prowadzących działalność gospodarczą uproszczony sposób wpłacania zaliczek polega na tym, iż co miesiąc wpłaca się zaliczkę obliczoną nie na podstawie bieżącego dochodu, ale w oparciu o dochód wykazany w latach wcześniejszych (art. 44 ust. 6b-6i ustawy o PIT).

Sposób ten jest następujący: miesięczna wielkość zaliczki płaconej w 2012 r. będzie wynosiła 1/12 kwoty obliczonej przy zastosowaniu skali podatkowej lub podatku liniowego, jeśli podatnik korzysta z tej formuły opodatkowania, od dochodu wykazanego w zeznaniu za 2010 r. Jeśli w 2010 r. podatnik wykazał dochód niepowodujący zapłaty podatku bądź stratę, należy sięgnąć do dochodu za 2009 r. Jeśli rok 2009 zamknął się stratą lub wygenerowany dochód był zbyt niski, aby powstał obowiązek podatkowy, wpłata uproszczonych zaliczek jest niemożliwa.

Przykładowo, dla podatnika opodatkowanego liniowo, który w 2010 r. wykazał dochód w wysokości 120000 zł, zaliczka uproszczona płacona w 2012 wyniesie 1900 zł (1/12 x 120000 x 19%). Na podobnych zasadach z zaliczek uproszczonych mogą korzystać podatnicy podatku dochodowego od osób prawnych (art. 25 ust. 6-10 ustawy o CIT).

…to korzyści podatkowe

Czy taki system może być korzystny dla przedsiębiorców? To zależy od sytuacji konkretnego podatnika. Jeśli planowany dochód w 2012 r. będzie znacznie przewyższał ten, na podstawie którego będzie obliczana zaliczka uproszczona, a więc dochód z 2010 r. albo 2009 r., opłacalność tego systemu będzie znacząca. W tej sytuacji podatnik będzie wpłacał zaliczki zaniżone, a uregulowanie faktycznego zobowiązania nastąpi dopiero z końcem kwietnia 2013 r. Odwrotna sytuacja – niższy dochód w 2012 r. w porównaniu do roku 2010 lub 2009 – spowoduje, że metoda staje się nieopłacalna. A więc podatnik decydujący się na wybór zaliczek uproszczonych musi dokładnie przeanalizować planowane przychody i koszty w 2012. Korzyści podatkowe będą tym większe, im większa dysproporcja między dochodem roku bieżącego i roku, na podstawie którego podatnik będzie liczył zaliczkę uproszczoną.

Przykładowo, jeśli w 2010 r. dochód podatnika wyniósł 120000 zł, a przewidywany dochód na 2012 r. wyniesie 500000 zł, różnica między sumą zaliczek uproszczonych a zaliczek faktycznych wyniesie 72200 zł (19% x 500000 – 19% x 120000). Środki te stanowią nieoprocentowany kredyt, który pozostaje do dyspozycji przedsiębiorcy do 30 kwietnia kolejnego roku podatkowego.

Czytaj także: Za błędy księgowej przed fiskusem odpowiada przedsiębiorca

Inną korzyścią wynikającą z wyboru zaliczek uproszczonych jest ograniczenie ryzyka podatkowego związanego z powstaniem zaległości podatkowej. Wyobraźmy sobie sytuację, kiedy przedsiębiorca gubi fakturę sprzedaży danego miesiąca. Niezaewidencjonowanie tej faktury w danym miesiącu powoduje, że zaliczka za ten miesiąc jest zaniżona, a ceną za to są odsetki za zwłokę od zaległości podatkowych – 14% w skali roku. W przypadku wyboru zaliczek uproszczonych wystąpienie takiej sytuacji nie jest obarczone ryzykiem zapłaty odsetek, ponieważ zaliczka nie jest uzależniona od bieżącego dochodu.

Uproszczony sposób wpłacania zaliczek nie jest jednak możliwy w przypadku wszystkich przedsiębiorców. Z tego sposobu nie mogą skorzystać podatnicy, którzy po raz pierwszy podjęli działalność w roku podatkowym albo w roku poprzedzającym rok podatkowy. A zatem skierowany jest on tylko do tych, którzy rozpoczęli działalność w 2010 r. lub wcześniej.

Wymagane zgłoszenie w urzędzie skarbowym

Wybór zaliczek uproszczonych, który wiążący jest przez cały rok podatkowy, wymaga złożenia pisemnego zawiadomienia naczelnika urzędu skarbowego w terminie do 20 lutego. Zawiadomienie to wywiera skutki na lata następne, co oznacza, że jeśli podatnik chce kontynuować w kolejnym roku ten sposób rozliczeń, nie musi o tym informować urzędu skarbowego. Jeśli zaś chce zmienić formę wpłacania zaliczek, zasadne jest złożenie odpowiedniej informacji w urzędzie skarbowym.

Joanna Szlęzak-Matusewicz, analityk Tax Care

Aktualności

|

Porady

|

Gościnnie

|

Katalog

Bukmacherzy

|

Sprawdź auto

|

Praca

Artykuł może w treści zawierać linki partnerów biznesowych

i afiliacyjne, dzięki którym serwis dostarcza darmowe treści.

*

Więcej w tym temacie:

- Dlaczego warto przekazać 1,5 proc. podatku?

- Rekordowa zaległość w ZUS to ponad 822 mln zł. Tymczasem Zakład ma narzędzia i skutecznie egzekwuje nawet niewielkie kwoty

- Niepłacenie podatków to tylko wykroczenie, ale puste faktury to już przestępstwo skarbowe

- Podatki: Deklaracje roczne w Twój e-PIT także przedsiębiorców